日本芯片复苏的关键角色

谢咏芬,作为一位从材料科学家转变成的企业家,去年年底在日本西南部的熊本县设立了她公司的第二家实验室。目前她在考虑是否建立第三家。

本文引用地址:http://www.amcfsurvey.com/article/202403/456027.htm作为闳康科技(即为业内所熟知的 MA-tek)的创始人兼首席执行官,谢咏芬顺应公司主要客户(如台积电和索尼)的步伐来扩展日本业务。MA-tek 的主要业务是测试尖端半导体材料并认证新产品。

「我们相信日本芯片产业的复兴可能会比预期的更快,」她表示。「日本在芯片制造方面具有坚实的基础,拥有一流的材料、设备以及多年来精心构建、基本完整的供应链网络。」MA-tek 去年有 8% 的收入来自日本。谢咏芬说,公司的目标是到年底将这一比例提高到 20%。

MA-tek 等公司的到来使日本国内芯片产业的命运发生了改变。曾经一度成为世界第一的半导体产业,日本芯片制造商在 20 世纪 90 年代和 21 世纪初期不断败给来自韩国、中国台湾和美国的竞争对手。在多次试图重组行业失败后,东京几乎已对这个行业失去信心。

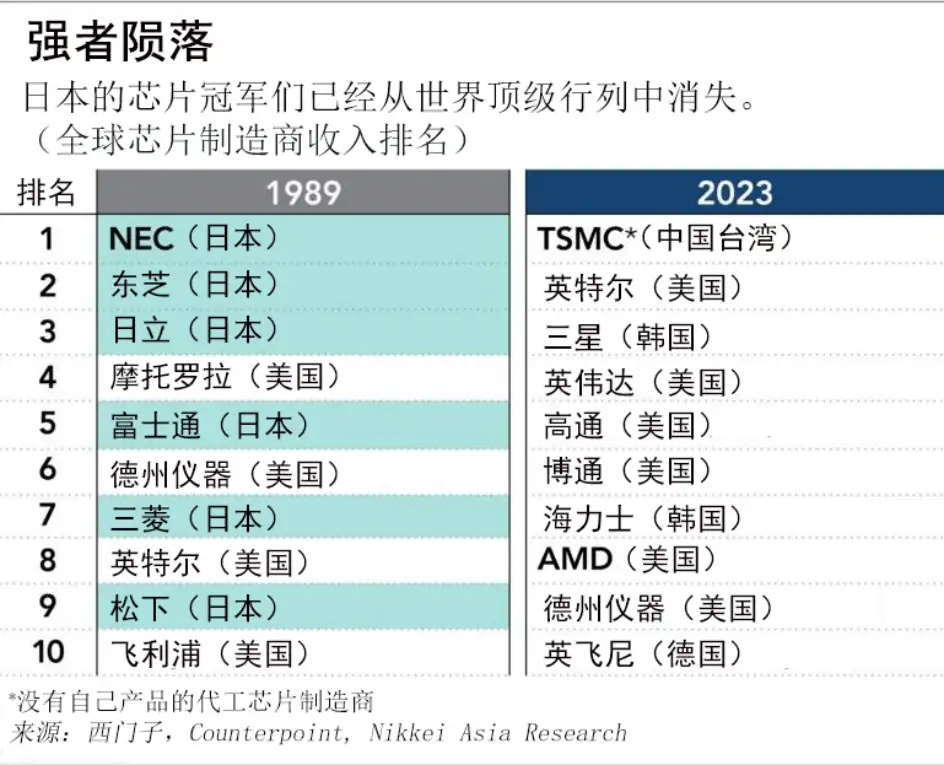

「『半导体』这个词在政治家眼中与『失败』紧密相连。」日本半导体产业协会(SEMI Japan)总裁兼全球芯片设备制造商东京电子前高管浜島表示。1989 年,日本占全球十大芯片制造商的数量中有六家。到 2023 年,前十名营收的芯片制造商中已没有日本公司。

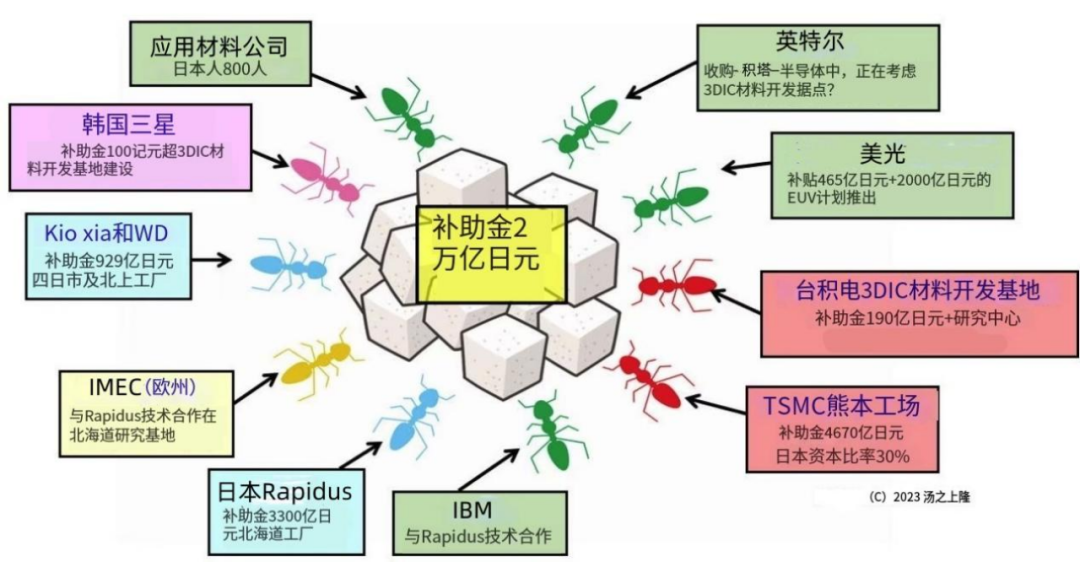

然而,日本政治领导层现在决心扭转局面,吸引那些曾超越日本国内制造商的外国公司。在过去的几年里,慷慨的政府补贴吸引了像台积电、美光和三星这样的行业领军者在日本投资。对于一些项目,比如三星的项目,政府补贴占总投资的大约 50%。

现代经济中至关重要的先进半导体的供应已经引起了日本政府的担忧,分析师表示。这促使政府推动半导体领域的再发展。在首相岸田文雄的指导下,政府为本财政年度的半导体行业拨款近 2 万亿日元(130 亿美元)作为补充预算,比去年的 1.3 万亿日元有所上升,创下了日本政府半导体预算的最高纪录。

美国投资银行 Needham & Co 的芯片分析师 Charles Shi 表示:「日本半导体产业正在经历一个重大转变,重新在全球舞台崛起。如果说中国是过去十年全球半导体产业增长的新兴地区,那么日本有望成为下一个崛起的地区。」

东京不仅承诺支持日本企业,还支持外国企业,这表明了政府重振日本半导体强国地位的决心。「像台积电这样的公司能制造日本公司做不了的东西,」例如用于人工智能和自动驾驶技术的先进芯片,日本毕马威(KPMG)管理咨询公司合伙人冈本淳表示。将这些公司引入对日本的经济安全具有「优势」。

新的外国投资者包括美国存储芯片制造商美光,该公司在 2023 年宣布将在未来几年内在位于日本主岛的西部县府广岛的 DRAM 芯片工厂投资多达 37 亿美元。韩国三星公司去年底宣布在东京附近的沿海城市横滨设立研发设施,预计未来五年在那里投资 3500 亿韩元(2.8 亿美元)。

然而,日本真正的收获是台积电计划投资数十亿美元。台积电是全球最顶尖的芯片制造商,于 2 月 24 日在九州岛南部的熊本开设了首家日本工厂。预计初始工厂的投资将达到 86 亿美元,台积电最近宣布计划在同一地区建立第二家工厂,使公司在熊本的总投资至少在 2027 年达到 200 亿美元。

毕马威的冈本认为,台积电的投资——在几年前很少有业内人士预见到——象征着日本半导体产业的新时代。他告诉媒体:「在最近的投资之前,外国半导体公司投资日本建厂还是前所未见的事情。」

"硅谷岛"

此前,业界领袖和政界人士共同庆祝台积电在熊本设立的工厂投产。这个工厂位于日本「硅岛」一个占地 21 公顷的场地,四周环绕着卷心菜田。「硅岛」,即九州岛,因 20 世纪 60 年代三菱、索尼和东芝等制造业巨头选择在此设立主要工厂而得名。

这个新工厂将在 2024 年底前生产日本最先进的芯片。

台积电的创始人张忠谋先生,与其他企业领导共同出席仪式,包括日本丰田公司董事长丰田章男、索尼集团首席执行官和董事长吉田宪一郎,以及日本经济产业大臣斋藤健等资深政界人物。

「这个(新工厂)将提高日本和世界芯片的供应弹性,」张忠谋在开幕活动上表示。「我相信、我希望这也将开启半导体的复兴。「

日本首相岸田文雄通过视频贺词为此次活动「背书」,预期今年晚些时候将开始大规模的芯片生产,并表示日本政府将继续「迅速行动」,以资金支持和限制放宽等方式支持这一产业。

熊本工厂的推动力不仅仅是日本不断变化的产业政策和对外国芯片制造商的丰厚激励。除了内部拉力外,还有一种推力:芯片制造商在国外建设和投资以降低供应链风险的新努力。台积电寻求分散生产。该公司正在进行有史以来最大胆的海外扩张,继位于美国亚利桑那州的一家耗资 400 亿美元的大型工厂之后,又在日本熊本设立了一家工厂。预计这家位于亚利桑那州的工厂将在 2025 年开始其第一阶段的大规模生产。

这些工厂同时也构成了美国倡导的芯片供应安全架构的关键部分,全球芯片短缺、疫情扰乱等因素触发了这一架构。美国结成了一个「价值共享」芯片联盟。分析师表示,此举凸显了建立弹性供应链的重要性,并强调了先进芯片的关键作用。

台积电在日本的投资发展势头强劲,甚至超过了该公司在美国的进行中项目。熊本工厂于 2021 年底宣布,2022 年开始建设。该工厂将生产用于汽车和工业应用的特种芯片,预计今年晚些时候开始大规模生产。

2 月早些时候,台积电宣布计划在九州岛建立第二家工厂,该工厂将采用 7 纳米和 6 纳米生产工艺,使其成为日本最先进的芯片制造厂。这种技术水平适用于制造汽车和电子设备的处理器。

根据四位知情人士透露,台积电甚至正在考虑建立第三家工厂,可能用于生产更先进的 3 纳米芯片——与该公司在美国建立的工厂具有类似的技术水平。

台积电发现,相较于在美国和欧洲的投资,其在日本的扩张更有可能更快实现盈亏平衡。一位了解此事的芯片业高管对媒体表示,「在选择海外投资地时,需要考虑几个因素:哪个地区在财务、供应链及运营效率方面表现更好?哪里能使客户满意度最高?又在哪里能为台积电提供足够的本地人才资源?经过比较,日本可能正是那个答案。」

台积电在日本取得的早期成功以及相对顺利的发展进程,有助于说服其他芯片制造商和供应商效仿。

半导体是驱动外国绿地投资(一种包括建新工厂或设立地方子公司的外国直接投资)流入日本的主要因素。据日本贸易机构(JETRO)的一份报告,从 2021 年 1 月到 2023 年 8 月,日本每年平均宣布的绿地投资超过 150 亿美元。其中,近 100 亿美元的芯片领域占到总数的三分之二左右。这与过去的情况大不相同,当时「与芯片相关的外国直接投资主要是由收购日本芯片业务的外国公司推动的」,来自毕马威的冈本表示。

日本政府的高额补贴和税收抵免在该国芯片复兴中发挥了重要作用。但即使有了这些补贴,日本(劳动成本相对较高)在芯片制造方面的竞争力如何仍存在疑问。芯片封装服务提供商力成科技(Powertech Technology)的董事长蔡世凯接受采访时表示,与在中国台湾相比,在日本的运营成本大约高出两倍。然而,他认为,如果有适当的合作伙伴共同投资,例如索尼在台积电熊本工厂的投资,扩张仍值得考虑。

东京的大手笔投资同时也惊动了邻国,可能引发激烈的竞争来吸引投资和人才。

兴与衰

日本相较于竞争对手的一个重要优势是企图「重建」而非「建立」芯片产业。

在 20 世纪 80 年代和 90 年代初,日本统治着芯片世界。1988 年,日本公司占全球芯片销售的 50%,在世界十大芯片制造商中占据六席。这其中包括 NEC、东芝和日立。然而,到了 2019 年,据日本经济产业省的报告,日本仅生产了世界上 10% 的半导体。

日本半导体产业衰落的一个原因是与美国之间的贸易摩擦,这对日本的芯片制造商产生了特别大的打击。上世纪 80 年代末,在华盛顿的强烈压力下,日本同意限制向美国出口半导体,主要是 DRAM 芯片。随后,美国芯片公司转向台积电来生产他们设计的芯片。

东京桜美林大学特任商学教授山田周平表示,日本芯片产业衰败的另一个原因是日本消费电子企业如东芝和日立市场份额的下滑,这些企业曾是芯片竞争的领导者。随着与中国的价格战导致日本消费科技产品销量萎缩,日本芯片的需求也减少了。

山田称:「日本的消费电子和半导体产业互相拖累,两个行业都出现了衰落。」

日本失去领先地位的另一个重要原因是存储芯片市场的不稳定性。芯片行业每三到四年会经历一个所谓的芯片周期,其中市场上涨和下跌不断。随着芯片技术的迅速发展,制造商为了跟上新设备投资需求,不得不费尽心思筹集资金。

大型芯片制造商即使在行业困难时期也会继续投资,因为等待经济好转会让他们失去宝贵的时间来提升产品。

日本电子制造商无法在经济衰退时继续在半导体投资这场博弈中坚守,因为相比于消费电子业务,半导体投资看起来更像是一场「赌博」,日本半导体产业协会的浜島说道。

在 20 世纪 90 年代,为了生存,日本芯片企业试图进行整合,但并未取得太大成功。由于他们「缺乏强大的领导力」,合并并不顺利,合并后的公司仍然表现得像是两个独立的实体,导致决策速度缓慢,浜島说。

这个重组失败的典型例子是 Elpida Memory,它曾是 NEC 和日立 DRAM 业务的合资企业。尽管 Elpida Memory 获得了日本政府的资金支持,但在 2012 年破产,后被美国美光公司于 2013 年收购。

这些失败使政府和立法者疏远,他们觉得干预芯片行业「既没起作用,也没能帮助获得更多选票,」浜島说。业界内部人士将这一时期——从 1990 年代到 2010 年代——称为日本芯片产业的「失去的 20 年」。

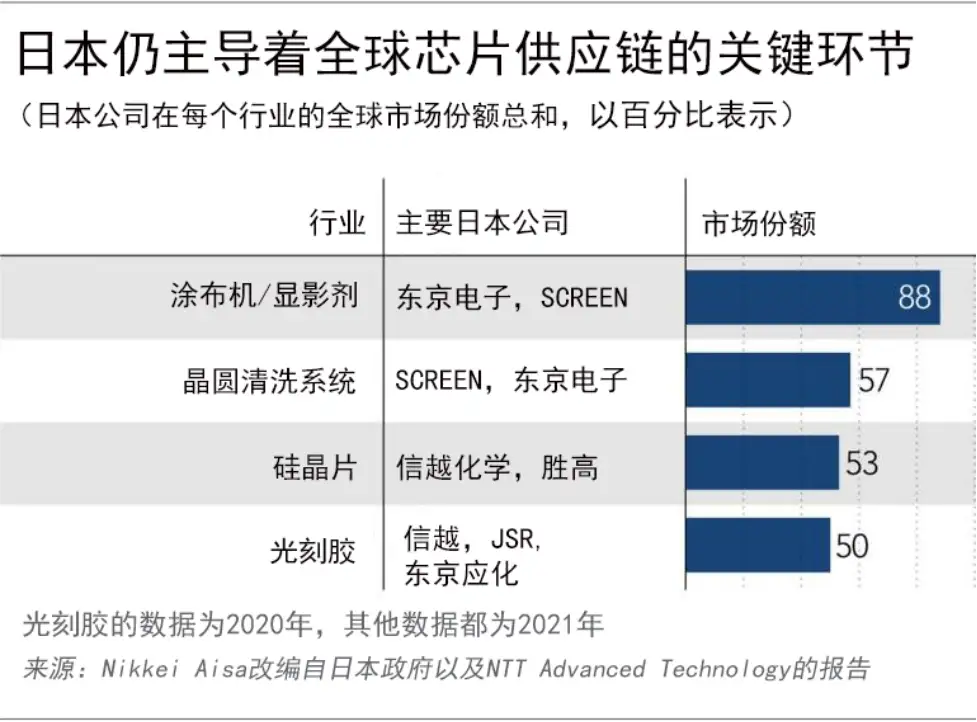

尽管失去了一些市场份额,但日本依然控制着芯片供应链的一些关键部分,这可能为其重新崛起铺平道路。

日本供应商如东京电子和信越化学在几个关键的芯片相关市场中占有较大份额,包括硅晶片、光刻胶(用于先进芯片生产的基本化学品)和芯片制造工具。

尽管日本的芯片制造业在全球竞争中失去了领先地位,但其本土化学品、材料和设备供应商表现出了惊人的适应力,"化学工业资深人士和李长荣化工(LCY Chemical,台积电、英特尔和美光的关键供应商)的首席执行官刘文龙在接受采访时表示。"日本企业并没有丧失他们的匠心和制造意识。"

这个基础,再加上日本政府的态度转变,似乎已经在吸引外国投资方面取得了成果。目前在日本的半导体公司已经跟随台积电在日本投资,这正是东京在争取中国台湾制造商的过程中所期望的。

「有许多得到政府资金支持的重大项目正在进行中,」另一家芯片工具供应商,SCREEN 半导体公司总裁后藤正人表示。「在经历了『失去的 20 年』后,日本国内投资的预期非常高。」

总部位于京都的这家公司去年在熊本开设了一个培训工程师维护和检查制造设备的设施。后藤正人表示:「我们需要为进一步市场扩张做好准备。」他还补充说,计划到 2030 年将公司的设备维护和检查人员增加约 50%。

在日本供应商中,荏原公司也在大力投资,该公司生产用于晶圆抛光的设备。这家总部位于东京的公司目前正在台积电工厂附近建设第三座生产这些设备的工厂。

像化学品供应商东京应化工业和晶圆供应商胜高(Sumco)这样的公司也宣布将在九州(位于熊本县处的南部岛屿)投资。

冈本表示,这种广泛的投资对于从原材料到最终流程创建一个完备的芯片生态系统至关重要。他说:「台积电将加强培养新的日本芯片工程师并巩固相关产业。」他补充说,这将使日本未来的经济受益。

「第二步」

问题是,这些外国工厂是否能真正带来日本国内产业的复兴,还是说数万亿日元的补贴仅仅会使日本成为外国公司设立工厂的理想地点。

重振日本芯片产业的最大问题是国内缺乏经验丰富的工程师。根据摩根士丹利三菱证券分析师和田木哲哉指出,一个芯片工厂需要几百名工程师,但由于长时间缺乏培训,「日本半导体产业的冬天已经如此漫长,可用人才变得越来越稀缺」,许多日本工程师已经转向其他行业,而那些重返该行业的人则「已经年过 50 岁」。

吸引新人才是行业的优先事项,但是培养足够的新毕业生是一个缓慢的过程。然而,荏原制作所芯片设备部门负责人架泰真雄表示,他发现由于近期的大型项目,越来越多的学生对加入其公司或半导体行业产生了兴趣。他说:「半导体行业回归了曾经的地位,这是 30 年来的头一次。」

日本经济产业省的一位官员解释了为什么政府资助台积电工厂的原因:他表示,加强国内芯片能力已经变得「迫在眉睫」,日本企业在短时间内启动并快速实现与台积电竞争的先进芯片大规模生产的可能性相当小。

然而,这位官员还补充道:「在第二阶段,确保企业及其(商业与人才)基地留在日本国内显得极为重要。」他表示,不会排除外国公司,但也承认「日本参与者」的必要性。

东京恢复其芯片强者地位计划的最后一环是 Rapidus,一家成立于 2022 年的东京初创公司。通过包括丰田在内的 8 家日本公司的 73 亿日元投资而成立。Rapidus 计划在 2027 年于北海道的北部岛屿大规模生产下一代 2 纳米芯片。此项目的成本估计高达 5 万亿日元,东京已经承诺提供 3300 亿日元。

生产 2 纳米芯片绝非易事——尚无日本芯片制造商实现过如此先进的芯片技术,Rapidus 将在一片芯片上压缩更多晶体管的竞赛中与台积电和三星等全球巨头展开竞争。台积电、三星以及美国的英特尔计划在 2025 年生产 2 纳米芯片。

Rapidus 项目在一些分析师眼里「成功的可能性微乎其微」,然而它正是日本急于培育国内企业挑战全球芯片巨头的尝试。

Rapidus 的董事长东哲郎在近期的一场新闻发布会上表示,他的项目得到了国际企业的支持,因为一些公司对于先进逻辑芯片领域中「相当垄断的市场格局」感到担忧。东哲郎没有提到台积电,但暗示他的公司在某些领域可能成为替代供应商。

关于对这个项目的信心,东哲郎说:「我们得到了来自日本、外国组织和工具制造商的广泛支持。我没有一秒钟不相信这个项目会成功。」

Rapidus 表示,通过与美国 IBM 和全球机构(如比利时的研发团队 Imec)合作,它可以在开发尖端芯片方面领先竞争对手。

东哲郎并不是唯一对日本芯片产业充满信心的人。欧洲最大的芯片设备制造商 ASML 的首席执行官 Peter Wennink 表示,日本在半导体产业领域拥有悠久历史,并且日本政府明确重视恢复这一地位。

Wennink 说道:「挑战在于,必须重建过去几十年放缓的一些供应链部分,也就是说,你需要投资于人力资源,投资于生态系统。」

评论