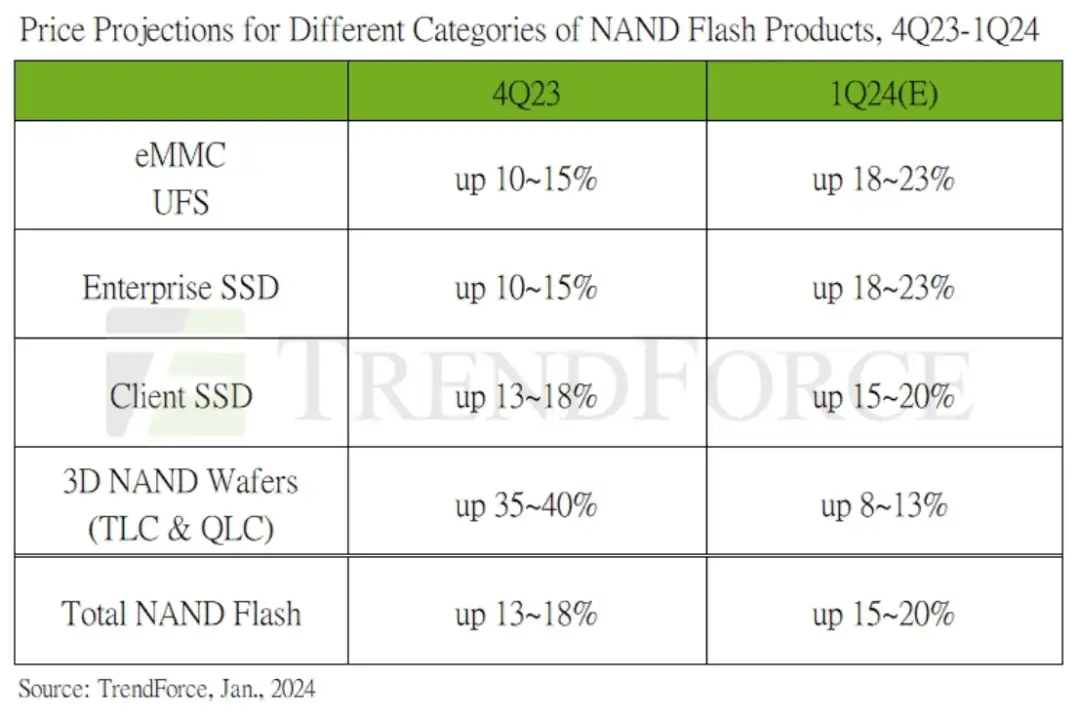

一季度 NAND Flash合约价预计上涨15%-20%

TrendForce 研究显示,尽管面临传统的需求淡季,但买家仍持续增加对 NAND Flash 产品的采购,以建立安全的库存水平。作为回应,供应商为了尽量减少损失,正在推高价格,预计 2024 年第一季度 NAND Flash 合同价格将上涨 15%-20%。

本文引用地址:http://www.amcfsurvey.com/article/202401/455125.htm

值得注意的一个关键点是 NAND Flash 制造商为抵消损失而发起的大幅涨价。但是,由于需求难以跟上这些快速增长的步伐,未来的价格上涨取决于企业级 SSD 采购的复苏。2024 年第一季度,供应商将采取不同的生产策略,其中一些供应商会提前提高产量。如果预期的需求增长低于预期,这可能会带来额外的压力,从而可能会减缓 2024 年下半年的价格上涨。

客户端 SSD:PC OEM 预计将在 24 年第一季度达到采购高峰。随着 PCIe 4.0 SSD 越来越受欢迎,供应商正在升级流程并锁定相当大的订单。为了平衡收支,他们显著提高了 PCIe 4.0 产品的价格,使笔记本电脑客户更有可能接受这些新价格。这为 PC 客户端 SSD 合同价格预计上涨 15%-20% 奠定了基础。

企业级 SSD:北美 CSP 的需求尚未激增,但中国 CSP 和服务器品牌正在填补这一空白,使第一季度市场保持出人意料的活跃。总体而言,买家急于增加订单以及供应商坚定的定价策略预计将使本季度企业级 SSD 合同价格上涨约 18%-23%。

eMMC:随着智能手机和 Chromebook 的需求趋于稳定,eMMC 行业也正在经历一场价格革命。制造商和晶圆厂正在大胆提高 eMMC 价格。持续的减产已经收紧了小产能产品的供应,迫使买家接受价格上涨以防止短缺。因此,eMMC 价格飞涨,所有容量和应用的涨幅预计将超过 20%。2024 年第一季度 eMMC 合约价格预计上涨约 18%-23%。

UFS:制造商正在限制供应并大幅提高价格,导致智能手机客户端库存极低,尤其是备受追捧的 UFS 4.0。为了应对这种短缺,智能手机原始设备制造商正在扩大订单,以确保强劲的库存水平。由于 UFS 4.0 供应商数量有限,且 2023 年底晶圆合同价格大幅上涨,制造商渴望迅速达到盈亏平衡点。尽管卖家库存充足,可以满足市场需求,但所有 UFS 系列产品的价格涨幅均超过 30%,预计 2024 年第一季度 UFS 合约价格将上涨 18%-23%,其中智能手机行业将引领上涨。

NAND Flash 晶圆:由于短期价格大幅上涨,且需求复苏不确定,模组厂纷纷抛售晶圆库存以确保利润和维持现金流,削弱了买家追求更高价格的热情。尽管制造商计划提高价格以增加利润,但预计 2024 年第一季度 NAND Flash 晶圆合同价格仅温和上涨约 8%-13%。

DRAM 内存涨势汹汹

DRAM 方面也涨势明显。据中国台湾电子时报报道,存储器模块厂商传出,三星电子、美光等存储器大厂,正规划今年第一季度将 DRAM 价格调涨 15%-20%,从 1 月起执行,借此催促客户提前规划未来使用需求量。已有厂商透露收到三星的涨价预告。

业界人士称,上游原厂涨价焦点将从 NAND 转移至 DRAM,DDR4、DDR5 有望成下一波调涨重点,以加速改善营运亏损。至于 DDR3,其产能及需求相对稳定,预计涨幅相对平缓。

业界预期,随着上游原厂酝酿提价 DRAM,多家存储器模块厂商各自收到风声启动备货,预计供货给 OEM 厂的合约价可望延后一个季度跟进,即二季度起将全面反映 DRAM 涨势。

对于上游原厂计划在一季度启动 DRAM 补涨行情,存储器模块厂商表示并不意外,目前市场需求尚未恢复稳定,DRAM 报价调涨仍然由上游原厂主导,行业已有预期,近月来已陆续回补低价库存。

至于未来 DRAM 涨幅能否如同 NAND Wafer 强劲攀升,仍需观察后续市场需求。报道称,终端市场仍存在观望气氛,前两个季度的市场表现非常关键,若主要应用出海口需求顺利衔接,存储器前景才会比较确定。

供给方面,业界指出,无论是 DRAM 或是 NAND,2023 年 Q4 上游供货状况并不紧缺,「前提是要能够接受原厂提出的价格,只要价格对了,原厂都有货可以卖。」

据了解,2024 年 Q1 DRAM 整体产能供应仍然偏向节制谨慎,未来供应商将会持续减产成熟制程,并转向先进制程技术。

整体而言,从行业周期角度看,海外大厂稼动控制下存储供需逐渐改善,主流存储价格自 2023Q3 起持续回暖,并在 Q4 带动利基存储价格触底回升,去年 8 月末起,晶圆端涨价已开始传导至模组端。

评论