国产晶圆代工厂,开出多少产能?

根据统计数据,2023 年到 2027 年,全球晶圆代工成熟制程(28nm 以上)和先进制程(16nm 以下)的产能比重将维持在 7:3。在这一趋势下,中国晶圆厂尤其擅长成熟制程,因此政策鼓励本土化生产,产能扩充迅速。

本文引用地址:http://www.amcfsurvey.com/article/202312/453759.htm本文将探讨中国晶圆代工产能的现状及发展趋势。

前三季度,晶圆代工双雄产能

2023 年 Q1,中芯国际的月产能为 73.225 万片 8 英寸约当晶圆,产能利用率为 68.1%,季度销售晶圆数量为 125.17 万片。按照产品尺寸分类,Q1 中芯国际 8 英寸晶圆占晶圆业务收入的 28.1%,12 英寸占晶圆业务收入的 71.9%。

Q2,中芯国际的月产能为 75.425 万片 8 英寸约当晶圆,产能利用率为 78.3%,季度销售晶圆数量为 140.3 万片。按照产品尺寸分类,Q2 中芯国际 8 英寸晶圆占晶圆业务收入的 25.3%,12 英寸晶圆占晶圆业务收入的 74.7%。

Q3,中芯国际的月产能为 79.575 万片 8 英寸约当晶圆,产能利用率为 77.1%,季度销售晶圆数量为 153.68 万片。按照产品尺寸分类,Q3 中芯国际 8 英寸晶圆占晶圆业务收入的 26%,12 英寸晶圆占业务收入的 74%。

2023 年前三个季度,中芯国际的合计晶圆出货量为 419.15 万片 8 英寸约当晶圆。8 英寸晶圆占晶圆业务收入的平均数为 26.47%,12 英寸晶圆占晶圆业务收入的平均数为 73.53%。

再看华虹。2023 年前三个季度,华虹的月产能分别为 32.4、34.7 和 35.8 万片,产能利用率分别为 103.5%、102.7% 和 86.8%,季度销售晶圆数量分别为 103.6、107.4 和 107.7 万片。

按照产品尺寸分类,Q1 华虹 12 英寸产能为 6.5 万片/月,8 英寸产能利用率 107.1%,12 英寸产能利用率 99.0%。

Q2,来自 8 英寸晶圆和 12 英寸晶圆的销售收入分别为 3.612 亿美元及 2.701 亿美元,分别占比 57.2% 和 42.8%。8 英寸晶圆产能利用率高达 112.0%,12 英寸晶圆产能利用率也高达 92.9%。

Q3,8 英寸产能 17.8 万片、12 英寸产能 8 万片。8 英寸产能利用率为 95.3%,12 英寸产能利用率为 78.4%,总体产能利用率环比、同比均下降。

2023 年前三个季度,华虹的合计晶圆出货量为 318.7 万片 8 英寸约当晶圆。

2021 年,中芯国际的晶圆月产能为 62.1 万片约当 8 英寸晶圆,2022 年公司晶圆月产能为 71.4 万片,2023 年前三个季度晶圆月产能约为 76.1 万片。2021 年华虹的晶圆月产能为 31.3 万片约当 8 英寸晶圆,2022 年公司晶圆月产能为 32.4 万片,2023 年前三个季度晶圆月产能约为 34.3 万片。连续三年来,两家晶圆代工公司的月产能都呈增长态势。

除此之外,中国的第三大晶圆代工厂晶合集成也在铆足力气加快生产。晶合集成近期接受投资者调研时称,公司目前的月产能为 11 万片左右,今年计划在 55 纳米制程上再扩充 5 千片/月的产能。2024 年公司计划根据市场的复苏情况弹性规划扩产计划。

接下来看一下中国晶圆厂建设现状

中国晶圆厂建设现状

据 TrendForce 统计,除去 7 家暂时停工的晶圆厂,中国目前已建成的晶圆厂有 44 家(12 英寸晶圆厂 25 座、6 英寸晶圆厂 4 座、8 英寸晶圆厂及产线 15 座),另外还有 22 家晶圆厂在建(12 英寸晶圆厂 15 座,8 英寸晶圆厂 8 座)。

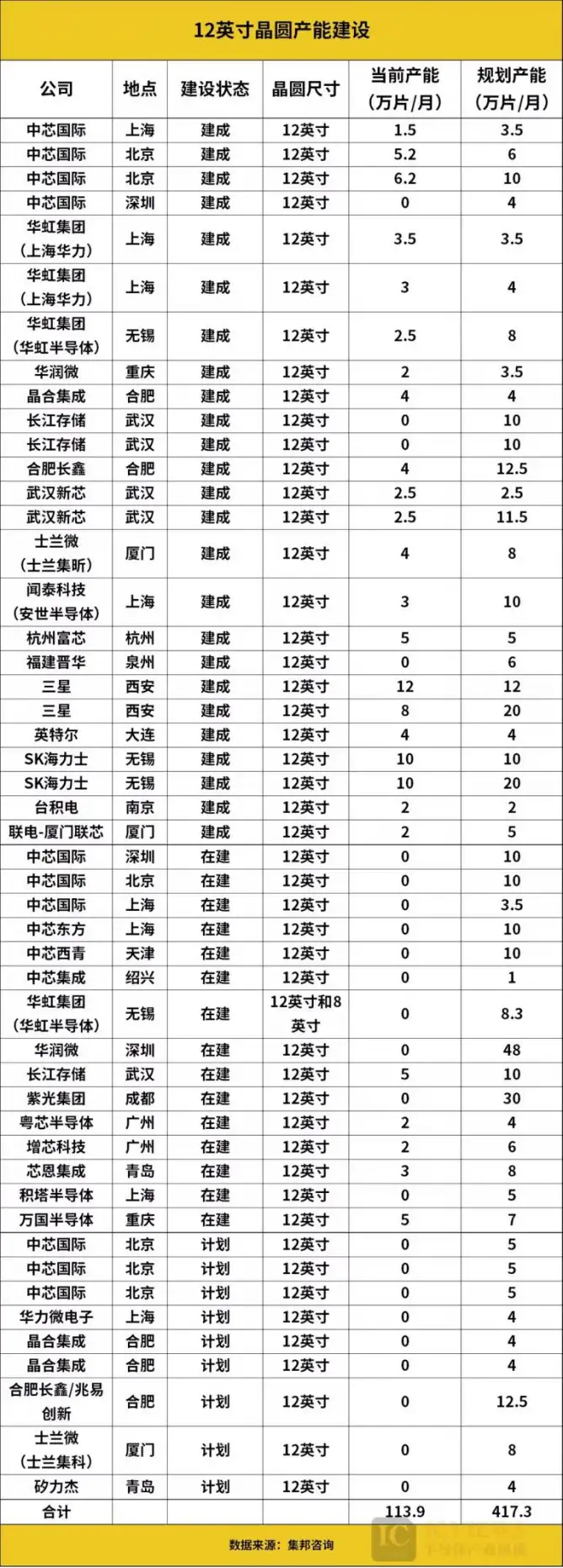

12 英寸晶圆产能建设

据统计,中国目前运营着 40 座 12 英寸晶圆厂,其中包括在建的 12 英寸固定产能晶圆厂 15 座,当下的晶圆月产能总计约 113.9 万片。

目前,先进制程的研发和生产主要集中于 12 英寸上,受到手机、PC、数据中心、自动驾驶等下游应用高速发展的影响,12 英寸晶圆需求量快速上升,逐渐成为行业主流。另外,从成本角度,生产 12 英寸晶圆的成本比生产 8 英寸晶圆高出约 50%。然而,12 英寸晶圆的芯片输出几乎是 8 英寸晶圆的三倍,导致每个芯片的成本降低了约 30%。随着制造工艺的改进和良率的提高,预计未来 12 英寸晶圆的成本将进一步下降。

可以看到,行业趋势正在促使设备厂商将业务重心倾向 12 英寸。中国也在 12 英寸晶圆领域迅速扩张。除了建成和在建的 40 座 12 英寸晶圆厂,中国市场上还有 9 座正在计划中。统计中的 49 座晶圆厂的规划产能总计 417.3 万片/月。

中国的晶圆厂也将 12 英寸作为公司的销售主力,即使今年晶圆代工双雄均出现业绩承压现象,但并未阻挡它们扩建产能的步伐。

今年 Q3,中芯国际资本支出环比增长约 26% 至 153.10 亿元,并将今年全年资本开支上调到 75 亿美元左右,同比提升约 18%。根据中芯国际 2022 年半年报,该公司资本开支主要用于产能扩充和新厂基建。资本开支的大幅上调,意味着中芯国际未来产能将进一步提高。

与此同时,华虹公司也在致力于提升整体产能。今年 9 月,华虹公司使用募集资金向全资子公司华虹宏力增资 126.32 亿元,主要用于华虹宏力向华虹制造(无锡)项目的实施主体华虹半导体制造(无锡)有限公司增资,其余将用于 8 英寸厂优化升级项目、特色工艺技术创新研发项目等。

该公司表示,无锡 12 英寸生产线项目产能处于不断爬坡,截至第三季度末,公司折合 8 英寸生产线月产能增加到 35.8 万片。与此同时,华虹公司第二条 12 英寸生产线华虹无锡制造项目也正在紧锣密鼓地推进中。

足以见得,12 英寸晶圆厂在代工领域地位非同一般。国际半导体产业协会(SEMI)预计,到 2026 年,全球 12 英寸晶圆月产能将达到 960 万片,创下历史新高。其中,美国产能在全球的占比将自 2022 年的 0.2%,大幅提升 45 倍至近 9%,中国大陆也将自 2022 年的 22%,提升至 25%。

8 英寸快速发展

8 英寸晶圆多被认为是成熟落后的芯片,主要用于制造 60nm 及以上的芯片。尽管相对于 12 英寸晶圆来说,8 英寸晶圆的制造工艺相对不那么先进,但它仍然在半导体产业中扮演着重要的角色,比如功率器件、电源管理芯片、CMOS 图像传感器、MEMS 传感器、RF 收发器、滤波器,PA、ADC、DAC 等,大都在 8 英寸晶圆产线投产。

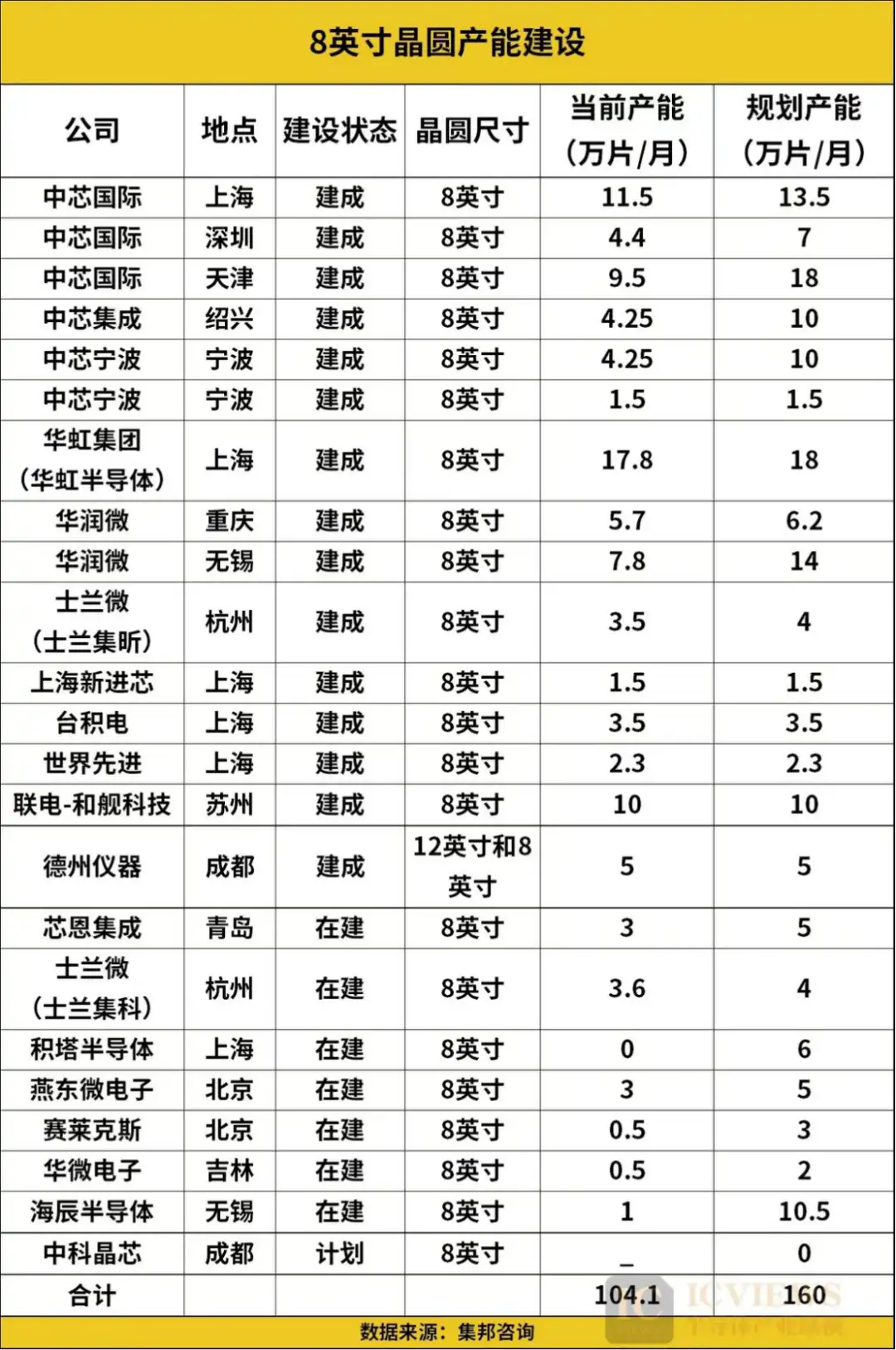

下表为中国大陆的 8 英寸晶圆产能建设情况。

据统计,中国目前运营着 22 座 8 英寸晶圆代工厂,其中包括在建的 8 英寸晶圆代工厂 7 座,总计月产能约为 104.1 万片。

作为全球 8 英寸晶圆产能占比最高的地区之一,中国大陆的 8 英寸晶圆制造工艺在全球半导体产业中具有重要地位。尽管相对于一些发达国家来说,中国大陆的 8 英寸晶圆制造工艺相对不那么先进,但其产能优势十分明显。

根据 SEMI 的数据,中国在 8 英寸硅片方面保持着快速发展。预计到 2026 年,中国 8 英寸硅片市场占有率将提升至 22%,月产能将达到 170 万片,位居全球第一。到 2025 年底,华虹、思恩、思兰、阳东微电子、GTA 半导体、中芯国际、中科、中科、华中、华德、易基等公司预计将新建 9 座 8 英寸晶圆厂。

从这些数据可以看出,中国大陆在全球 8 英寸晶圆产能方面表现突出。 到 2024 年底,中国大陆的目标是建立 32 座大型晶圆厂,并且都将专注于成熟工艺。

最后看 6 英寸晶圆产能的建设情况。

6 英寸晶圆厂超 500 家,价格优势不复

统计数据显示,中国目前运营的 6 英寸晶圆厂有四座,从当前产能上看,基本将近满产,且没有在建及计划的新增产能。

目前大陆能够制造 6 英寸晶圆的厂商超过 500 家,技术门槛已相对较低,价格优势不复。且现下市场中,原本使用 6 英寸晶圆的下游应用,也已逐渐被 8 英寸晶圆覆盖。

从通用芯片生产的角度看,6 英寸晶圆属于「落后工艺」产能,而且掺杂了不少以备不时之需的二手设备生产线,相对来说,6 英寸生产线利用率相对也较低。因此已经有不少 6 英寸硅晶圆产线向第三代半导体方向迁移。

又将迎来产能过剩?

近期,从全球市场来看,晶圆代工成熟制程价格迎来了疫情后的新低点,对相关企业的毛利率和盈利走势产生了影响。

据悉,联电、世界先进及力积电等公司为提高产能利用率,纷纷大幅降低明年第一季度的晶圆代工报价,降价幅度甚至达到了两位数百分比。关于降价传闻,联电回应称,8 英寸晶圆代工确实会有明显降幅,12 英寸则没有调整。联电预计,四季度季产能利用率恐将由上季的 67% 降为 60%—63%,为近年单季低点;受产能利用率持续修正影响,毛利率将由上季的 35.9% 下滑到 31%—33%。

力积电方面也透露,为维持竞争力,公司已对客户降价约 4% 至 5%。

集邦咨询近日公布的预测数据也显示,四季度面临压力:自 2022 年以来,8 英寸晶圆代工的产能利用率持续下滑,预计到 2023 年四季度将是一个最低点,包括台积电在内的大多数厂商的 8 英寸晶圆代工产能利用率都将跌破了 60%,仅华虹维持在了比较高的 78% 的水平,中芯国际也有 65%。

中芯国际在业绩会上表示,「从全球来看,晶圆整体需求没有产能扩建得快,应该会产能过剩,需要很多时间慢慢消化。」

那么对于中国市场来说,是否同样面临着库存难以复位,产能持续供过于求的困境?

中芯国际 CEO 赵海军表示,「从像中国、美国这样单独的大市场来看,如果要满足本土整机、整车等系统要求,本地的产能是不够的。」

根据中芯国际 2023 年 Q3 财报显示,按照各地区的营收贡献占比划分,中芯国际在 2023 年来自中国区的营收占比高达 84.0%;美国区的占比为 12.9%,欧亚区占比为 3.1%。华虹 2023 年 Q3 财报显示,公司来自中国区的营收占比为 77.5%,北美地区的占比为 8.6%,欧洲地区的占比 6.9%,亚洲地区占比 6.1%,日本地区占比 0.9%。

数据显示,两大晶圆厂的收入来源主要集中在中国大陆,部分产能由海外市场消耗。此外,中国拥有最广阔的成熟制程市场,这也给芯片产业提供了无限的机会。

中芯国际表示,对新增的产能消化很有信心。公司建设的产能都有跟客户事先做过沟通,客户也有战略性合作意向,所以对建设的产能信心比较高,未来还是有客户的需求和订单的。

但公司管理层还是这样定调整个市场:「展望来年,我们看到市场已趋于稳定,对成熟代工的需求会由于库存下降而增长,但没有大幅成长的动力和亮点,仍需等待全世界宏观经济的复苏。我们认为这是来年的一个基本盘。」

关于晶圆代工市场何时迎来整体回暖还要看两方面,一方面就是以手机为代表的消费电子复苏,因为手机相关应用可带动 8 英寸需求回升,这一信号在上一季度已然释放,Canalys 预计智能手机和 PC 将在 2024 年实现温和增长,消费电子暖流持续有望带动产业链备货。另一方面就是 AI 相关需求的带动,AI 推动面向高端制程的 12 英寸新增产能保持高利用率水平。

展望第四季度,中芯国际预计四季度将维持中规中矩态势,销售收入环比略有增长,约 1%—3%;毛利率将继续承受新产能折旧带来的压力,预计在 16%—18% 之间。华虹半导体预计 2023 年第四季度销售收入约在 4.5 亿美元至 5.0 亿美元之间,环比小幅下降;预计毛利率约在 2% 至 5% 之间。

评论