中国半导体公司,Q3 财报密集出炉

2022 年下半年至 2023 年上半年,全球和中国半导体产业下行周期状态显现,众多公司的营业收入出现明显的下滑。不过这一情况似乎在 2023 年中旬逐步迎来好转。

本文引用地址:http://www.amcfsurvey.com/article/202311/452459.htm近日各半导体公司陆陆续续交出 Q3 答卷,或许从中可以一窥半导体行业复苏迹象。

Q3 财报密集出炉

在半导纵横记者统计的 60 家半导体公司中,有 34 家公司的 Q3 营收实现同比增长,43 家公司实现环比增长。其中同比涨幅超过 50% 的公司有:力合微、中微半导体、艾为电子、卓胜微、力芯微、晶华微、江波龙等。从赛道整体来看,设备、MCU、存储、材料等细分领域值得关注,部分公司业绩稳健,增长强劲,有望带动半导体产业链企稳回升。

IC 设计亮点多

逻辑芯片表现不佳

就各细分赛道来看,Q3 统计中的六家逻辑芯片公司只有力合微的营收环比增长,不过在今年 Q2 的业绩表现中,六家公司的营收均优于今年 Q1。那么这些公司为何在 Q3 却出现了业绩滑坡?

海光表示,信创市场修复弱于预期,库存仍在正常滚动,今年三季度以来行业信创招标陆续启动,但由于订单交付周期以及产品阶梯定价影响,导致公司 Q3 营收环比下降 8.23%。截至三季度末,公司存货 6.86 亿元,较上季度末减少 1.97 亿元,存货周转天数下降至 155 天。此外海光还在季度报告中提到,今年 Q4 以及 2024 年信创进入订单兑现期。

龙芯今年 Q3 单季度业绩降至 2021 年以来最低点,对于业绩变化原因,龙芯中科方面表示,主要系报告期内政策性市场需求下降,以及特定领域采购暂时中止导致;另外人员费用和研发费用增加,导致期间费用的上升、利润下降。

景嘉微业绩下滑主要原因是本报告期芯片领域产品和图形显控领域产品收入减少所致。安路科技的成熟产品出货量下滑,且不少新产品尚处于导入期,导致营业收入同比减少。

国睿科技 Q3 营收、净利润同比双双增长,销售费用、管理费用、财务费用占比上升明显,Q3 营收环比下降幅度较大,但与今年 Q1 基本持平,证明国睿科技今年 Q2 表现优异。

MCU 正在复苏

2022 年中开始,下游电视、手机、消费性电子产品等应用的需求逐步放缓,IC 设计市况开始修正,包括驱动 IC、中低阶 MCU 及安卓阵营相关 IC 的需求都先行向下。

近日,有消息称领头砍价的企业已陆续停止杀价清库存策略,部分品项甚至开始涨价。MCU 应用广泛,涵盖消费性电子、汽车、工控等关键领域,如今报价回升,透露终端需求回温,半导体市况回春之路不远。

据悉,中国大陆 MCU 厂近期也正在陆续调整策略,停止杀价清库存的做法,调整为小幅涨价,维持较合理的产品价格。

从统计中国产 MCU 厂商在今年 Q3 的营收状况来看,有四家公司的 Q3 营收同比环比均呈现上升趋势,分别是上海贝岭、乐鑫科技、中微半导体、国芯科技。芯海科技和国民技术季度营收环比已出现上升,兆易创新、中颖电子、复旦微三家的季度营收同比环比均未恢复,想来随着市场复苏迹象愈发清晰,MCU 市况不断提振,这三家公司的营收状况也可以得到尽快修复。

模拟、存储市场回温

模拟芯片及存储芯片均是受到消费电子市场影响极大的两条细分赛道。

作为半导体行业的分支,模拟芯片由于其产品生命周期长等特质,周期性相对于半导体行业较弱。但是,芯片降价潮持续蔓延,存储器厂商削减开支,车规芯片开始降价,模拟芯片最终被卷入了厮杀。

韦尔股份作为国内半导体设计和消费电子龙头,在其公布的 Q3 营收报告中显示,公司业绩同比大幅改善,净利润同比增长近 3 倍,Q3 业绩大幅扭亏。喊了半年「苦」的模拟芯片和存储芯片厂商终于在 2023 年的结尾看到了市场好转。

从统计中的模拟芯片公司营收数据可以看到,这条赛道中有多家优秀企业在今年 Q3 的营收得到同比大增。其中艾为电子 Q3 营收同比增加 108.57%,卓胜微 Q3 营收同比增加 80.22%,力芯微 Q3 营收同比增加 82.99%,晶华微 Q3 营收同比增加 61.76%。

艾为电子是国内领先的模拟芯片企业之一,其主营业务为集成电路芯片研发和销售。主要产品是高性能数模混合芯片、电源管理芯片、信号链芯片。今年前三季度实现营业收入 17.83 亿元,同比增长 6.76%,净亏损 1.08 亿元,同比止盈转亏,去年同期净利 5449.46 万元。不过,从其 Q3 单季度营收来看,复苏劲头强势。今年 Q3 艾为电子实现营业收入约 7.74 亿元,同比大增 108.57%。

卓胜微 2023 年前三季度营收约 30.74 亿元,同比增加 1.9%;归属于上市公司股东的净利润约 8.19 亿元,同比减少 16.85%。国联证券点评卓胜微业绩称,给予该股「买入」评级,Q3 营收创单季新高,同比、环比均大幅改善;景气度逐步回暖,新机集中发布。

力芯微是一家主营电源管理 IC 的芯片设计公司,2023 年前三季度,公司实现营业收入 6.35 亿元,同比增长 3.27%;归母净利润 1.19 亿元,同比下降 23.42%;扣非净利润 1.08 亿元,同比下降 26.68%。Q3 力芯微实现营业收入 2.62 亿元,同比增长 82.99%;归母净利润 5014.45 万元,同比增长 79.55%;扣非净利润 4642.92 万元,同比增长 92.42%。关于业绩变化,力芯微称主要系本报告期公司积极拓展业务,营业收入较上年同期增长,利润同比增加。

晶华微是行业领先的专业混合信号集成电路设计及应用方案供应商,Q3 归属于母公司所有者的净利润 224.54 万元,同比增长 19.29%;营业收入 2868.87 万元,同比增长 61.76%。

再看存储市场。自今年 9 月以来,存储市场回暖现象明显,据中国闪存市场信息显示,由于 NAND 晶圆颗粒的价格上涨,以及贸易商出货报价抬高的影响,国产 SSD、eMMC/UFS、卡和 U 盘等成品端现货价格全线走高。其中 SSD 成本价格大概已上涨 20% 左右,国产二三线 SSD 品牌厂家近期已经陆续开始执行涨价。有些品牌在 8 月底已小涨,有的品牌已从 9 月份开始执行涨价,首次成本价格上涨预计约达到 10% 左右,整体上涨幅度可以达到 15% 以上。预计多数品牌可能选择几轮的涨价策略陆续执行,主要看市场需求以及终端的接受度而定,如果市场需求过差持续上涨可能受阻。国内不少存储模组大厂最近已经向客户宣布暂停低价接单。

从业绩表现来看,统计中的几家公司除兆易创新外,剩余几家如东芯半导体、北京君正、江波龙、佰维存储、聚辰半导体在今年 Q3 的业绩环比均出现上涨。但是从营收同比来看,只有江波龙和佰维存储实现营收同比增长。这也意味着国产存储厂商还在持续承受着市场不振的压力,不过随着市场环境的好转,这些公司的营收很快将迎来新的高度,毕竟国产存储公司的实力不容小觑。

功率器件持续抗压

功率器件一直是抗压能力极强的赛道之一,市场遇冷似乎没有对它造成太大影响,需求强劲一直都是它的主旋律。

中国功率器件产业起步较晚,近年来市场规模增速加快,2020 年以来,中国企 业在 MOSFET、IGBT 等细分领域市场份额提升,包括华润微、士兰微、中车集团、斯达半导、新洁能、捷捷微电、东微半导等企业,随着国产功率器件全球市场占有率不断提升,功率器件行业国产替代进程加速。

今年 Q2,统计的功率器件公司中,除中环股份外,其余厂商季度环比营收均增加。Q3 中车时代电气、士兰微、扬杰科技、斯达半导、捷捷微电持续涨幅,营收环比再次增加。从营收同比来看,扬杰科技、华微电子、中环股份未达到去年同比的营收标准。

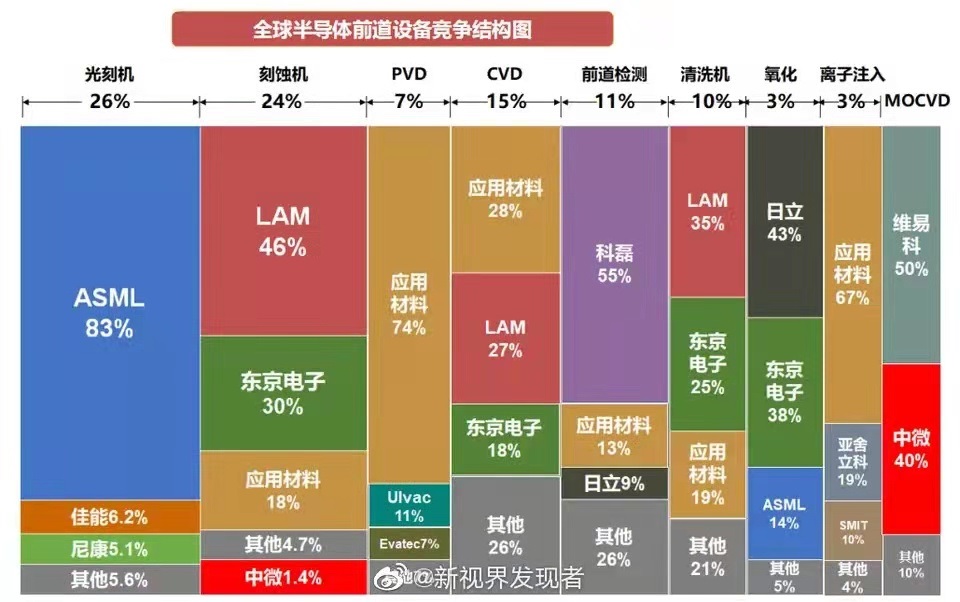

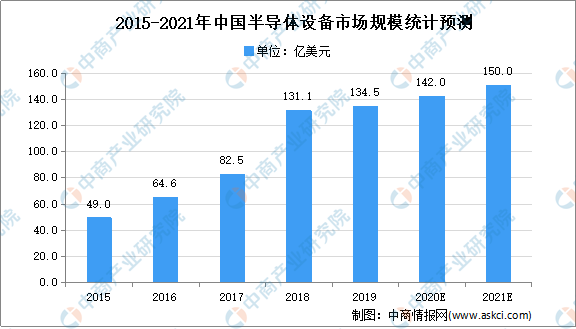

多家设备公司连续三季度营收增长

半导体设备在国产化的背景下,持续表现出较强的抗压性和韧性。

今年 Q1 北方华创营业收入 38.71 亿元,Q2 营收 45.56 亿元,Q3 营收 61.62 亿元。季度报告显示,今年前三季度已经完成了去年 99.3% 的营收,且 Q3 为历史上单季最高营收。

中微公司 Q1 营收 12.23 亿元,Q2 营收 13.04 亿元,Q3 营收 15.15 亿元。可以看到,中微公司的营收也在稳步增长。此外,盛美上海、长川科技、拓荆科技、芯源微等公司在今年的营收状况均表现优异。

Q1 盛美上海营业收入 6.16 亿元,Q2 营收 9.94 亿元,Q3 营收 11.4 亿元。Q1 长川科技营业收入 3.2 亿元,Q2 营收 4.42 亿元,Q3 营收 4.47 亿元。Q1 拓荆科技营收 4.02 亿元,Q2 营收 6.02 亿元,Q3 营收 6.99 亿元。芯源微 Q1 营收 2.88 亿元,Q2 营收 4.08 亿元,Q3 营收 5.11 亿元。

随着半导体设备国产化率的不断提高,以及相关政策支持和设备商自身努力的双重推动,企业相关业务营收也高速增长。

材料、代工、封测均环比向上

得益于上游市场回暖,材料、代工和封测厂商的业绩也受到一些提振。

统计数据显示,半导体材料公司诸如江丰电子、沪硅产业 、神工股份、有研新材、和林微纳、中晶科技、清溢光电等公司在今年 Q3 的营收环比均增长。从短期维度来看,下游晶圆厂稼动率低点已过,随稼动率回升,材料公司业绩逐步修复。从中长期维度来看,随着晶圆产能持续扩充,材料市场空间高弹性。

今年全球半导体市场较为低迷,封测企业也面临业绩压力。通富微电前三季度同比由盈转亏。不过公司利润亏损主要集中 Q2,Q3 则环比提升明显。

通富微电是全球产品覆盖面最广、技术最全面的封测龙头企业之一。在全球前十大封测企业中,通富微电营收增速连续 3 年保持第一,公司在多芯片组件、集成扇出封装、2.5D/3D 等先进封装技术方面提前布局,已为 AMD 大规模量产 Chiplet 产品,计划 2023 年积极开展东南亚设厂布局的计划。

通富微电表示,第三季度,随着市场需求回暖各项业务陆续回升,公司盈利能力逐步改善,加之公司加强外汇管控措施,降低汇兑损失。

长电科技、华天科技亦然,这两家公司在本季度和上季度的营收环比同步上涨。具体来看,长电科技为世界第三、中国大陆第一的芯片封测龙头,业务覆盖了高中低各种集成电路封测,公司面向全球市场,提供高端定制化封装测试解决方案和配套产能。

华天科技为中国大陆排名前三的半导体封装测试公司,华天科技持续开展先进封装研发工作,推进 2.5DInterposer、UHDFO、FOPLP 等先进封装技术研发,完成 BDMP、HBPOP 等封装技术开发和高散热 FCBGA(铟片)工艺开发,不断拓展车规级产品类型。

此外,先进封装的强劲需求为封测行业复苏叠加成长性。

晶圆代工位于半导体产业链中游承上启下环节。下游客户逐步开始回补库存,从而带动了晶圆代工产业景气度攀升。不过整体来看,由于前期低迷形势过于严峻,今年全年的晶圆代工市场恐怕不及去年。市调机构 DIGITIMES 研究中心估计,今年全球晶圆代工业营收恐将减少 13.8% 至 1215 亿美元,2024 年营收可望回升。

展望未来,DIGITIMES 研究中心分析师陈泽嘉表示,2024 年晶圆代工业营收可望回升,不过总体经济增长动能不强及地缘政治风险恐抑制产业增长动能。高性能计算(HPC)应用芯片需求强劲,5G、电动车等芯片用量提升,加上自研芯片风潮,以及 IDM 厂委外下单趋势不变,中长期晶圆代工业营收依然成长可期。

评论