各擅其能,IDC《中国制造业PLM市场份额报告,2022》正式发布

2022 年末,随着疫情的逐步放开,制造业面临的不确定性、市场需求的复杂性以及企业对创新能力的提升需求仍然普遍存在且持续增长,对制造企业产品生命周期的管理能力提出了极大挑战。基于此,越来越多的中国制造商正在实施、扩展或更换其 PLM系统,以实现与内部和外部成员间的数字化远程协作能力,同时提升协同驱动的创新、提升客户满意度、满足智能产品的设计的需求。

IDC于近期对外发布了《IDC中国PLM市场分析及厂商份额,2022:各擅其能》(#CHC50258923)。报告针对2022年中国制造业PLM市场的规模、增长速度、主要玩家、市场与技术的发展趋势等内容进行了详细研究。报告数据显示,2022 年中国 PLM 软件市场(不含咨询、实施服务收入)总规模达到24.9 亿元人民币,年增长率为 17.1%,较去年增速下降了1.2个百分点,主要影响因素是头部全球服务商增速放缓,以及疫情影响下部分项目交付延期。

市场格局

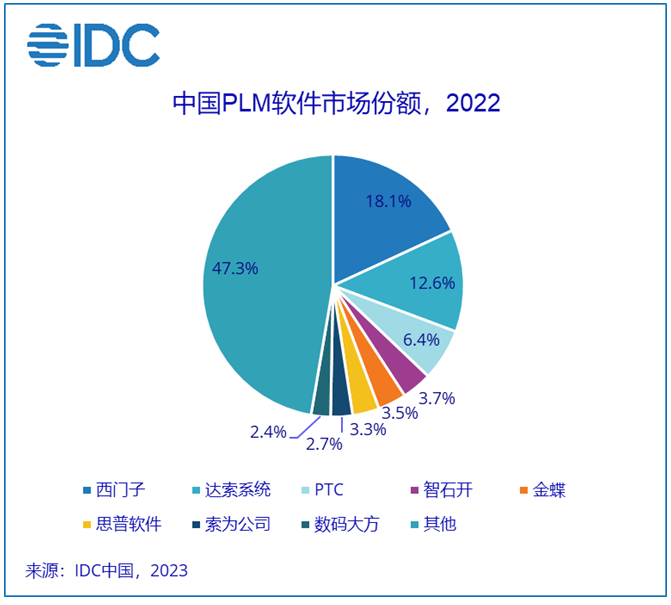

从整体市场竞争格局来看,西门子、达索系统和 PTC 在较高的市场基数之下,增速显著放缓,但仍然稳居市场前三。其中,西门子市场份额从2021年的20.1%下降至18.1%;达索系统从 13.7%下降至12.6%;PTC 从7.0%下降至6.4%。智石开、金蝶、思普软件、索为公司、数码大方分列第四到第八。其他典型服务商如鼎捷软件、国睿信维、华喜、江达、杰为软件、开目、美云智数、湃睿科技、软易达、山大华天、三品、天河软件、天喻、维拓科技、易立德等都在各自领域有不错的表现。

与去年发布的报告相比,本次报告扩大了调研范围,更多市场主流的通用PLM产品厂商、细分行业PLM厂商以及PLM服务商均参与了研究,在 PLM 软件总市场基础上,增加了 SaaS 子市场空间及厂商份额。

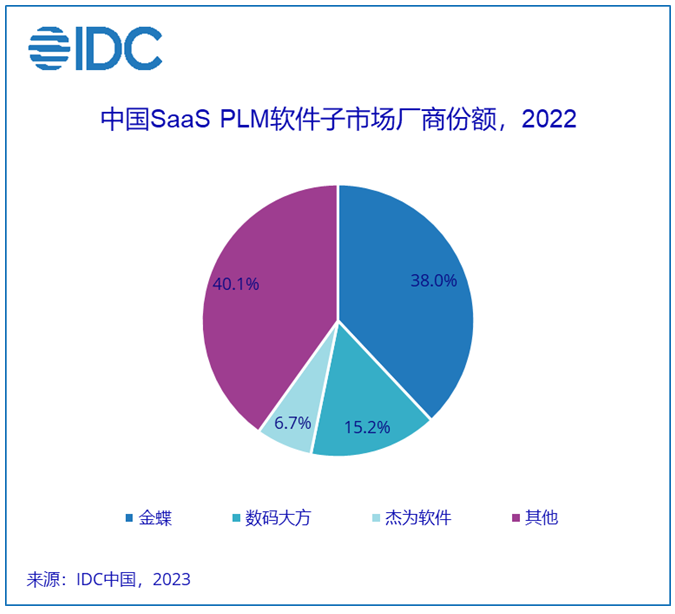

2022 年中国 SaaS PLM 软件子市场为1.075亿人民币,仅占PLM软件市场的 4.3%。根据调研,已经有越来越多的厂商推出了云原生的PLM产品,但最终用户对于将设计研发数据存放在公有云上仍有顾虑,因此项目交付仍以本地部署为主。随着最终用户成功案例的增多、SaaS产品的完善以及云安全技术的成熟,预计未来SaaS将是PLM市场的主要增长点。

细分行业解决方案市场现状

细分行业解决方案市场研究对象是直接为制造业客户提供实施服务的软件商和系统集成商,统计口径包括所属细分行业软件收入和服务(咨询、实施等)收入,不包含硬件收入。西门子、达索系统、PTC三家头部PLM厂商虽然也提供原厂的实施服务,但以集成商提供解决方案为主,未出现在细分行业解决方案厂商中。

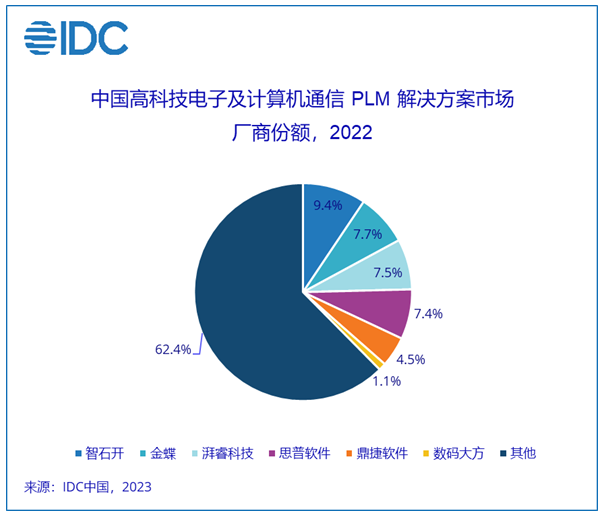

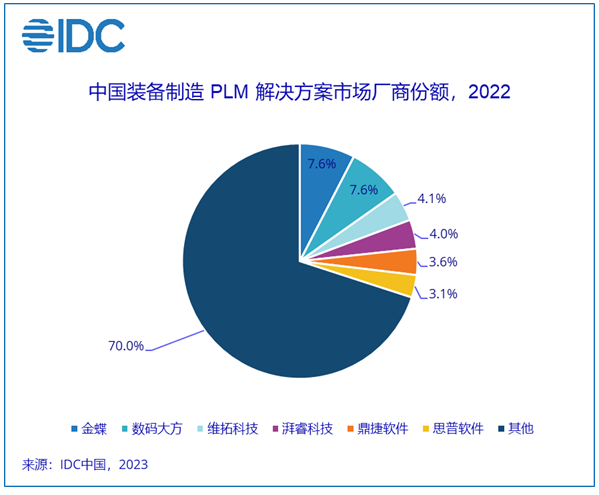

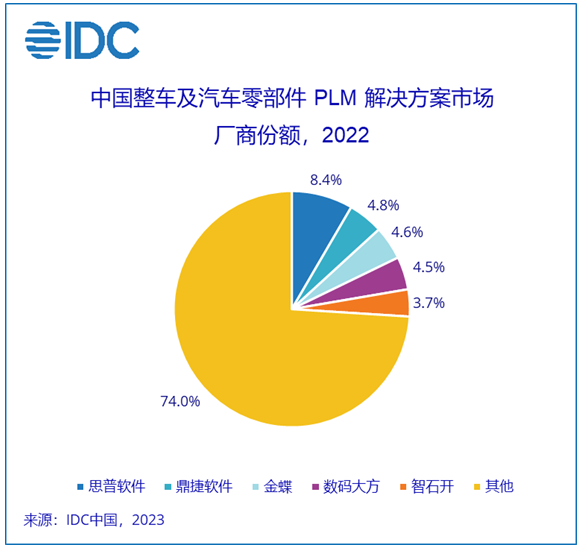

IDC调研显示,42%的制造业最终用户倾向于选择有行业属性的PLM解决方案。此次报告还重点分析了2022年PLM市场规模排名前四的行业:高科技电子及计算机通信、装备制造、整车及汽车零部件和航空航天船舶。各细分行业呈现出不同的特点,但与 PLM软件总市场相比,由于存在数量众多的解决方案服务商和垂类厂商,细分行业解决方案市场碎片化更加明显。本次研究分析了以上四个细分行业 PLM 解决方案市场空间及厂商份额。

报告还指出,技术服务商应重点关注正向研发、机电软一体化的智能产品设计、从瀑布式向敏捷式开发转变、产品组合间的能力融合以及云化PLM等趋势。其中,由于中国制造业整体正在从制造驱动向创新驱动升级,制造企业正在从设计传统的机械结构产品,快速向设计机械、电气、软件、物联等一体化的智能产品过渡,支持正向研发和智能产品设计将是未来PLM软件市场的客户选型的重要考量因素。

IDC中国制造行业研究经理杜雁泽表示,PLM市场的两股势力在2022年逐渐分化:ERP出身的厂商不约而同的加大市场和产品上的投入,利用庞大的客户基数以及完善的营销网络,业务实现高速增长;独立PLM厂商则在支撑制造企业机电软一体化的智能产品设计、正向设计和敏捷产品开发等专业研发方向上快速迭代,产品成熟度持续提升。根据IDC对全品类工业软件的调研,在竞争日趋激烈的工业软件赛道中,PLM市场发展相对理性和健康,未来也将会更好地助力中国制造向中国智造转变。

如对此研究感兴趣想进一步深入沟通,或欲了解IDC制造业的相关研究,请与IDC中国研究经理杜雁泽(邮箱:yadu@idc.com)联系。

免责声明

本文中的内容和数据均来源于IDC所发布的报告,所有内容及数据均为我公司所有。未经IDC书面许可,任何机构和个人不得以任何形式翻版、复制、刊登、发表或引用。

![[Android开发视频教学]Activity的布局初步(三)(11)](http://editerupload.eepw.com.cn/201010/deb4ca567f9eea6f0b11c4ec0bb56379.jpg)

![[Android开发视频教学]Activity生命周期(一)(07)](http://editerupload.eepw.com.cn/201010/6825fb3950a260a1a1707542aa0f5eeb.jpg)

![[Android开发视频教学]Activity布局初步(二)(10)](http://editerupload.eepw.com.cn/201010/583096b31fdaa886e10d11efb7ae9fab.jpg)

![[Android开发视频教学]Activity布局初步(一)(09)](http://editerupload.eepw.com.cn/201010/97b18e8836e27626f0a32bccbff77c93.jpg)

![[Android开发视频教学]Activity的生命周期(二)(08)](http://editerupload.eepw.com.cn/201010/b171a8a1ad811b5d31f44eeac3da9818.jpg)

评论