意法半导体是怎样炼成巨头的?擅长联合,布局多重应用,投资未来

欧洲是世界半导体的重要一极,ST(意法半导体)、英飞凌、恩智浦(NXP)被称为欧洲半导体的三驾马车,也是全球知名的半导体巨头。ST的特点是不像欧洲其他两家巨头——英飞凌和恩智浦出身名门*1、自带一定的应用市场,ST要靠自己找市场、摸爬滚打,以解决生存和发展问题。

本文引用地址:http://www.amcfsurvey.com/article/202307/449088.htm据市场研究机构Garnter数据,ST 2022年营收158.4亿美元,年增长率为25.6%,是欧洲最大、世界第11大半导体公司。大浪淘沙、洗牌无数的半导体行业,ST是如何显露出真金本色,成为欧洲乃至世界半导体巨头的?又是如何布局未来的?

表1 2022年前20大半导体公司(来源:Gartner)

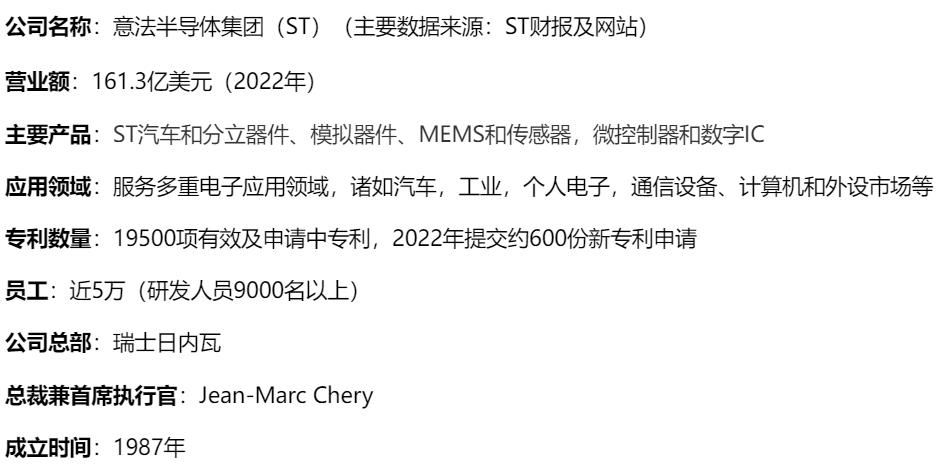

意法半导体概貌(数据来源:ST财报及网络)

1 传奇人物缔造了ST,开创市场联盟方式

1987年,两家历史悠久的半导体公司*2——意大利SGS微电子和法国Thomson半导体分部,因志同道合而决定联姻,至此,一家欧洲独立芯片厂商——SGS-THOMSON Microelectronics(注:1998年5月更名为STMicroelectronics, 简称ST,意法半导体有限公司)由此诞生。

相比同时代诞生在美国的芯片公司,欧洲的营商环境要差很多。出生在意大利西西里岛的公司第一位总裁兼CEO是一位传奇人物,不仅缔造了欧洲半导体三驾马车之一——意法半导体,还开创性地通过市场联盟方式实现了商业创新。

意法半导体之父 Pasquale Pistorio (图源:网络)

Pasquale Pistorio在上世纪70年代被当时最前沿的科技公司之一摩托罗拉选为半导体事业部副总裁(VP),这是那个时期摩托罗拉公司董事会选出的第一位非美国本土的VP。1980年,Pasquale Pistorio应召回到意大利,接手亏损严重的意大利SGS公司。那时,恐怖组织意大利“红色旅”猖獗,尤其对政商界人士绑架事件频发。

7年后的1987年,Pasquale Pistorio促成了当时被一致唱衰的SGS公司和法国Thomson半导体的合并,这也是他最引以自豪的职业高光时刻。从那之后,他将濒临破产的企业带入2002年全球第三大半导体厂商,仅仅用了15年时间!

Pasquale Pistorio认为,半导体工艺不断向更小的几何尺寸迈进,给用户提供了更多应用的机会。ST获得成功的关键是:帮助用户的产品取得成功。这需要与用户密切合作,充分了解用户对未来产品的看法。因此开创了市场联盟模式。

当我们回看历史时,Nokia、HP、Dell、Seagate等都曾是熠熠生辉的高科技头部品牌,ST与这些公司结成市场联盟,生产用于手机、打印机、电脑以及硬盘等产品的芯片,通过双赢战略使公司得以快速发展。

不仅如此,这位传奇人物也重视亚洲市场。在上世纪90年代,随着亚洲经济的起飞,ST在亚洲建立前、后端生产基地,以贴近用户的方式,完成了国际化布局。例如,ST在新加坡就兴建了多座晶圆工厂,并在马来西亚、菲律宾等地建有后端封测工厂。1994年,ST在深圳福田设立了中国第一家封装测试厂。实际上,早在1984年,ST早已作为首批在中国设立营业机构的国际半导体公司之一,在中国设立办事处并运营多年。

在Pistorio先生的努力下,21世纪之交,在新科技崛起与互联网泡沫破灭交织的达尔文时刻,ST稳扎稳打地建立了IDM(集成芯片制造商)模式,集芯片设计、芯片制造、芯片封装和测试等多个产业链环节于一身,跻身世界最大的半导体公司之列。

2 一度跌入低谷

2005年,ST之父Pistorio先生宣布退休。此后,公司在发展道路上出现了一些波折。

先是在存储器市场折戟。原本期望与Hynix(海力士)半导体合作获得相关存储器生产工艺技术,却因市场波动,不得不剥离存储器业务,2008年4月与Intel的存储器业务合并成立存储器公司Numonyx(恒忆)。但不到2年时间,2010年2月,美光公司收购了Numonyx。至此,Numonyx的名字在半导体历史中成了永恒的回忆。

再看看手机基带市场,2008年,NXP无线部门分离,和ST成立合资公司ST-NXP Wireless;2009年2月,ST-NXP Wireless和爱立信手机研发合并,成立ST-Ericsson(意法-爱立信),专注基带芯片及无线产品,希望借助手机应用市场的高速成长实现业务腾飞。但因跟随Nokia等功能机的市场策略、坚持塞班(Symbian)系统的误判,随着Nokia手机业务的轰然崩塌,以及在与美国高通、联发科、韩国三星等的竞争中,专利技术优势被全额抵消,2013年3月以倒闭收场。至此,ST的营收也呈断崖式下滑,在2013年前后跌至冰点。

3 靠多重应用,走出低谷

天地虽宽,这条路却难走!在存储和手机基带市场的失利,也是当时很多半导体企业的宿命。一些芯片巨头也是在此阶段折戟沉沙,退出了存储和手机基带市场。

例如,存储器厂商原来有几十家,2000年后形成了由韩国三星、SK海力士和美国美光三家主导的形势。在手机基带芯片市场,许多当年的领导者退出了市场,除了ST外,还有TI、Broadcom和Marvell等也失利,据半导体研究机构TechInsights的统计,2022年市场的前三大分别是:高通(60.9%)、联发科(26.5%)和三星LSI(6.2%)。

所幸的是,ST实力雄厚,业务横跨多重电子应用领域,降低了损失风险。

ST改变了思路,避开了高调热门且风险高企的领域,把眼光放到智能生活领域的创新。2012年公司升级标识(logo)进行了重新设计,原来的菱形风格全面圆角化,并做了颜色加深和立体化处理,使得新标识更具科技感。在“ST”下面还有一句宣传口号:life.augmented(科技引领智能生活)。ST希望用其完整、无所不及的生态为用户提供全栈式服务。

旧logo(左)与新logo

由STM32和MEMS等明星产品领衔,ST汽车和分立器件(ADG)、模拟器件、MEMS和传感器(AMS),以及微控制器和数字IC(MDG)三大产品群犹如三驾马车齐头并进,使ST股价下降的态势得以停止,后续随着产品的逐渐起量,营收也开始逐步回归。2020年公司全年净营收102.2亿美元,首次跻身百亿美元俱乐部,重回一线大厂。

2020年ST晒出了部分产品的出货量成绩单:

●传感器(MEMS传感器+影像传感器)190亿+;

●STM32 MCU是60亿+;

●智能电源开关10亿+;

●由ST智能电力解决方案驱动的低压电机10亿+;

●VIPower 10亿+;

●飞行时间(ToF)模块10亿+。

其中,STM32系列MCU(微控制器)的崛起堪称业界佳话。而斥资第三代半导体SiC(碳化硅)、GaN(氮化镓)等制造,是该公司投资未来的亮丽一笔。

4 用arm MCU带来蝴蝶效应,将STM32播撒大地

“一只蝴蝶在巴西轻拍翅膀,可以导致一个月后德克萨斯州的一场龙卷风。”ST是第一家向市场上推出arm Cortex-M核的MCU厂商,STM32也像其logo中的蝴蝶一样,为MCU世界带来了一场32位风暴。

STM32的logo

这只蝴蝶是怎样诞生的呢?时间还要追溯到更早的2004年10月,arm公司发布了Cortex-M3核,这是第一个面向嵌入式微控制器的32位内核。此前,arm的Cortex-A系列内核在手机处理器市场已大获成功,arm称其市占率超九成,市场已趋饱和。为了进一步拓展市场,arm把眼光转向了MCU,欲把成功的IP改造后推向嵌入式市场。

在嵌入式领域,8位MCU在市场如日中天,但此时智能设备兴起,处于物联网的初步发展期*3,高性能MCU有很大的发展潜力。因此,市场上已出现一些领先厂商推出32位MCU架构,例如飞思卡尔(注:2015年被恩智浦收购)的架构等。但ST还没有找到合适的32位架构,因此与arm一拍即合,ST第一时间站在了巨人的肩膀上,并于2007年6月向市场推出了32位的STM32系列MCU,从此书写了一段骄人神话。

• 2007年,首批样片STM32F1;

• 2012年,STM32全球出货量累计达到1亿颗;

• 2013年,STM32全球出货量累计达到10亿颗;

• 2016年,STM32全球出货量累计达到20亿颗;

• 2020年7月,STM32全球出货量累计达到60亿颗。

• 2023年3月,STM32全球出货量累计110亿+。

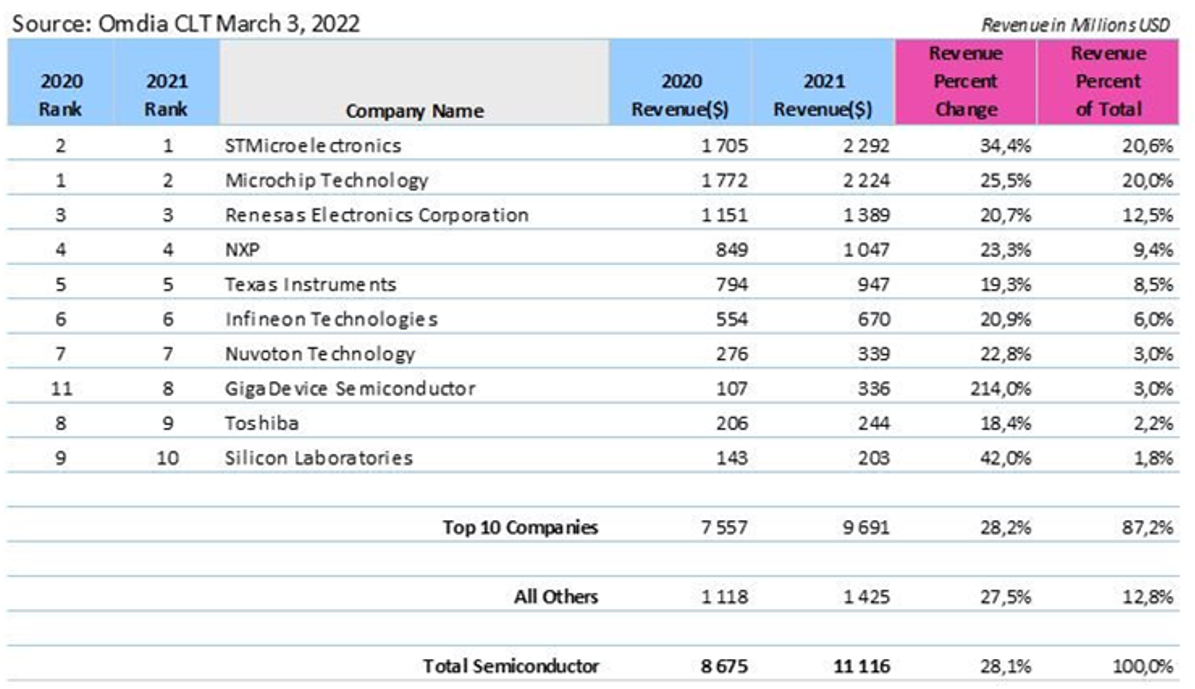

根据市场调研机构Omdia的报告,2021年,STM32在全球通用MCU市场排名第一。2023年3月,STM32全球出货量已超110亿颗。

那么,当年arm推出Cortex-M3核时,有多家MCU公司也推出了相关MCU,为何ST排名一直向上、脱颖而出呢?

ST中国区微控制器和数字IC产品部(MDG)总监曹锦东解释道:①有更多的客户在用STM32,例如在中国,已有超过10万个客户;而在现有客户中,ST的市场份额也在提升。②这背后更重要的原因是:STM32一直有新产品推出,推出的背后是一直有持续创新的产品和创新的性能,能够集成创新外设IP,使产品能够达到客户所需要的性能。③更进一步的是:加强供应链的安全性和坚韧性,确保了用户在过去、今天和未来都有一个很可靠的供应链。因此,相信客户持续信任ST、持续使用ST的背后是一整套的基础和信任的存在。

EEPW记者也从网络上查到ST在中国市场的部分战术。

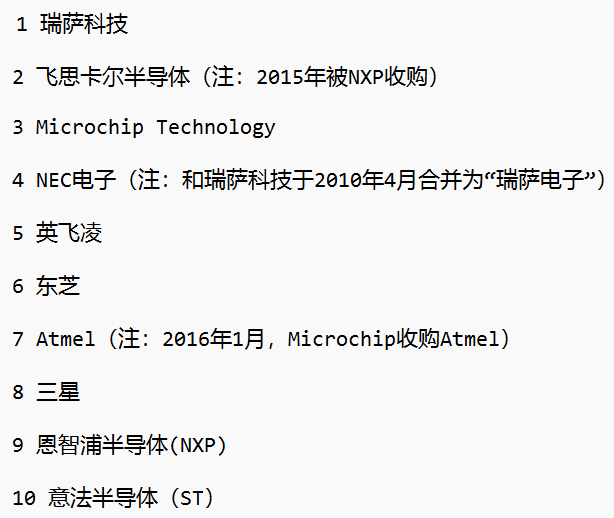

再把时间退回到2007年,根据市场研究机构iSuppli公司*4资料显示,2007年中国市场中的10大MCU供应商排名中,ST营收排名第10位。在2007年,中国是MCU最大单一买家,占全球14.5%份额。因此面对市场格局已经成型的中国MCU市场,对于ST来说,这场仗并不好打,战术就显得尤为重要。

表:2007年中国MCU供应商排名(来源:iSuppli)

恰巧此时MCU市场缺口,例如在中国,流行的Atmel(注:2016年被Microchip收购)MCU涨价大断货,原本8元人民币以内的AVR系列MCU(注:8位)被炒至几十块甚至还买不到货,这是ST切入市场的绝佳机会,算是天时。

随后ST一鼓作气,直击MCU市场痛点——价格高和资料少。

首先,ST发布业内首款基于arm Cortex-M3内核的MCU,在技术路线上可谓划时代,而且型号多、处理频率高、I/O接口多、功能模块多、开发库丰富,即使是在早期有bug的阶段,这款产品对很多工程师来说已是够用。

其次,在保证性能的基础上,ST直接把MCU和开发板的价格打到“骨折”,据一些中国工程师回忆,ST单颗芯片的价格只有其他品牌的几分之一,其他品牌4位数的开发板,在ST这里用100多元的价格就能拿到。

因此,STM32的出现可谓“为有源头活水来”。

如果用低价取得市场信任是ST冲入市场的第一把利器,那么抓住工程师群体则是其中的关键力量。工程师是MCU选型的决定性力量,ST深谙此道,要想抓住ST市场的未来,就得先抓住工程师和预备工程师(大学生)这一核心群体。

为了这一目标,ST周密部署,大致可以分下面几步:

①在工程师活跃网站广泛撒网:发资料,送板子,赢得一众好评,一年一度的STM32全国巡回研讨会已举办了十多年,这几年还在电子产品研发与制造重地——深圳举办年度盛会:STM32中国峰会。

②在学生端,和大学合作,在教学端导入ST,开设各类论坛和讲座,促进应用普及。

③送开发版,别人一块开发板要几十上百元人民币,ST直接送。有工程师回忆道:“早些年ST在广铺市场的时候,官方完全在赔本赚吆喝”。

把客户吸引过来之后,ST尤其擅长留存转化。在这方面,ST走的是价格和服务的“亲民”路线,深受国内占大头的中小企业和初创公司欢迎。有些客户,甚至连ST也想不到。例如,共享单车刚兴起时,一些单车企业采用了ST的STM32等芯片来设计物联网方案,令ST获得了意外惊喜。ST在2017年时称:STM32的出货量七成流向中小企业和初创公司,三成流向大客户。

由于有价格和STM32生态的优势,ST公司也向下撼动了传统8位MCU市场,获得了原本是8位MCU的大饼。

在ST一顿猛烈攻势后,技术先行、广撒网、拓渠道、重服务,使ST MCU的出货量蹭蹭上涨。

ST在Arm MCU市场上大获成功,一些公司在打价格战反击,ST下一步还会继续走低价策略吗?

ST执行副总裁、中国区总裁曹志平在2023年“STM32中国峰会”上称,ST现在更多关注的是价值。公司提供的是一套全方位的服务,而不仅仅只是芯片,即“不止于芯”(more than silicon),还包括软件、生态系统、功能安全、信息安全、无线连接等,以及各种开发工具,合作伙伴的系统等。

5 深入布局新兴半导体工艺

ST MCU等芯片的一大优势是产能和质量的保证。

在半导体产业的定位中,ST 是一家垂直整合制造商(即IDM)。在半导体行业里,有的公司专注于无工厂模式(fabless),有的专注于半导体代工(foundry),还有的专注于封装测试(OSAT)等。而ST等芯片巨头往往采用IDM模式,涵盖芯片设计、晶圆制造、封装和测试、销售和支持的整条价值链。换句话,ST涵盖了无工厂模式、前工序(半导体制造)和后工序(封装测试)等。

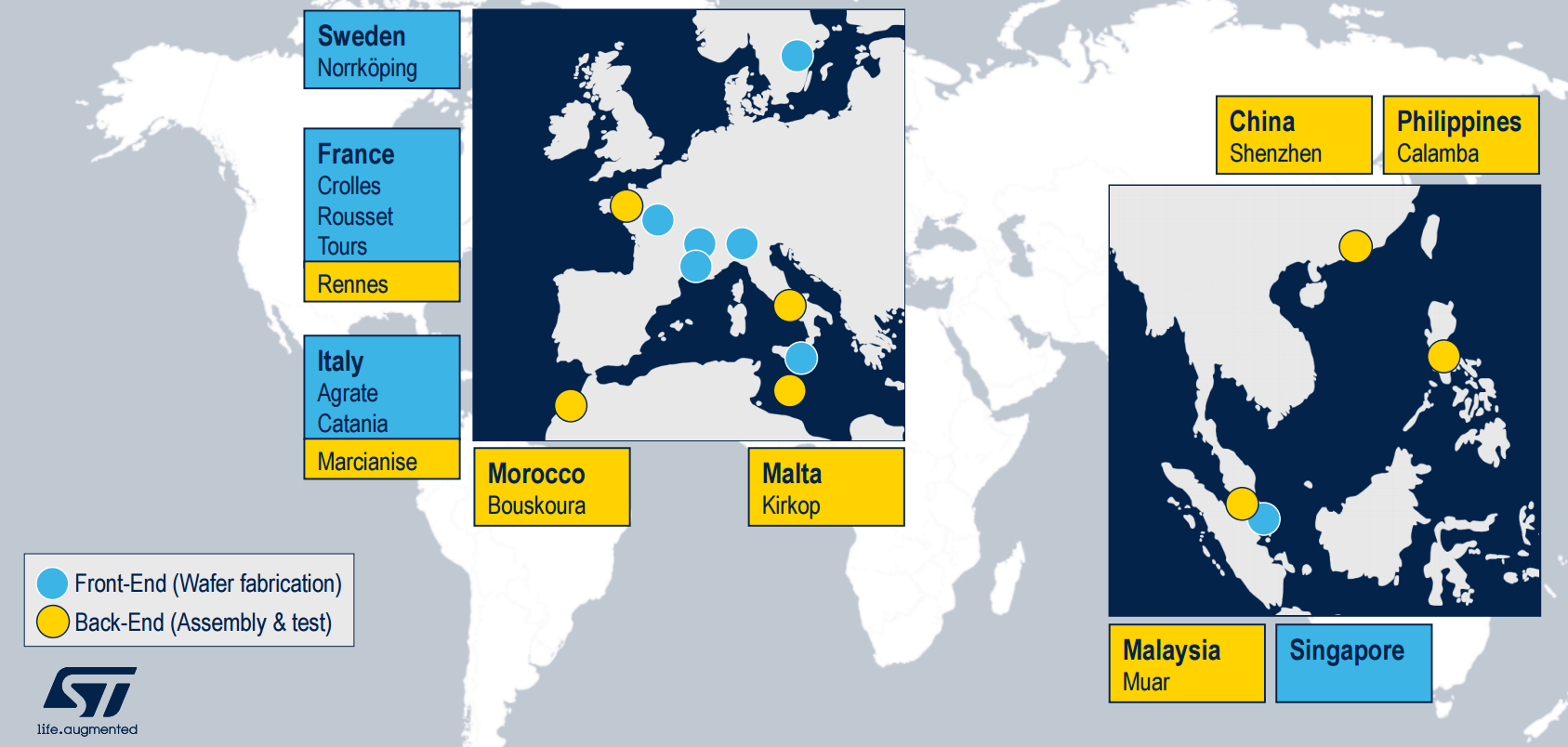

因此,ST在世界各地拥有许多制造基地。前工序制造基地主要分布在四个国家:瑞典、法国、意大利和新加坡。此外,ST还在意大利、法国、摩洛哥、马耳他、马来西亚、中国深圳和菲律宾拥有封装和测试工厂。这为ST提供了独特的优势,特别是在2020—2022应对新冠疫情挑战方面:有时某地会因为疫情而被封锁,但ST仍然可以顺利地管理自己的生产和供应链。

ST拥有丰富的技术组合,并且大部分技术是专有技术。例如,ST拥有包括BCD在内的智能功率技术。实际上,ST是世界上第一家开发BCD技术的公司。此外,ST还提供 STi²GaN和VIPower,能够利用专用光学图像传感器制造工艺等。

就功率技术而言,ST提供功率MOSFET、IGBT、碳化硅(SiC)和氮化镓(GaN)。此外,ST还拥有特殊的MEMS技术,以及模拟和混合信号技术。就数字化技术而言,ST拥有FD-SOI技术。ST还可以与代工厂合作,提供FinFET技术。就闪存技术而言,ST拥有许多聚焦嵌入式闪存、CMOS的特殊技术。ST还拥有射频CMOS和BiCMOS技术,由于这些技术能够提供特有的防辐射功能,非常适合制造卫星相关的技术产品。就封装技术而言,ST能够非常灵活地提供包括引线框架、层压板、传感器模块、晶圆级等所有技术在内的优选组合。

ST不仅专注于晶圆技术的研发,也专注于封装和测试的创新。此外,ST还与封测代工厂(OSAT)合作,通过封测外包的形式,利用最新的技术持续推动创新,以满足终端市场,例如智慧出行、电源与能源,以及物联网&互联等市场的需求。

6 投资未来——第三代半导体SiC制造

21世纪初,随着电动汽车、太阳能电池等新能源行业的迅速崛起,半导体材料SiC因其高温、高压、高频等优异性能成为备受关注的研究热点。在SiC器件市场,据Yole 2022数据,ST占据了全球37%的市场份额,成为市场的领导者;其次是英飞凌和Wolfspeed,分别占据了19%和16%的份额。

不过,在这个新兴领域,成本仍然是制约SiC产品普及的软肋,而大规模生产是实现降本的重要方法。为此,SiC巨头纷纷行动、跑马占地,一方面加大自身研发与制造投资;另一方面通过收购、联合等方式完成制造产业链的布局,以抢占市场高地。

图:SiC、GaN、Si的性能比较

ST也十分重视这样的契机,计划在2017—2024年间把SiC产能提高9倍。为此,在这方面的投资与合作非常活跃。EEPW记者简要梳理了ST近几年在SiC方面的重要收购和联合:

• 2019年,与Cree签署超5亿美元的SiC晶圆购买合同;

• 2019年,完成对瑞典SiC晶圆制造商Norstel的整体收购,Norstel生产150mm SiC裸晶圆和外延晶圆;

• 2022年10月,ST宣布将在意大利卡西西里岛的卡塔尼亚建造一座价值7.3亿欧元(约8亿美元)的碳化硅衬底晶圆厂,预计2023年投产,可提供单晶的SiC晶棒和外延芯片及芯片制造业务;

• 2022年12月,ST宣布将与Soitec合作开发SiC衬底制造技术,双方同意在未来的8英寸(200mm)SiC衬底制造过程中引入Soitec的SmartSiC 技术;

• 2023年6月,ST和中国化合物半导体龙头企业三安光电签署协议,将在中国重庆建立一个新的8英寸SiC器件合资制造厂。新的SiC制造厂计划于2025年第四季度开始生产,预计将于2028年全面落成。

那么,ST为何要在SiC的衬底和晶圆制造上大举投资?

ST执行副总裁、中国区总裁曹志平解释道,对于像SiC这样的新技术,尽可能多地控制整个制造链非常重要,包括SiC衬底、前工序的晶圆制造、后工序的封测以及定制SiC功率模块。

ST已经制定了非常详细的计划,包括以下四个方面:

1) 供应链垂直整合:2019 年第四季度完成对 Norstel AB 公司(注:已更名为 ST SiC AB)的收购;

2) 2020 年第一季度首次内部供应6英寸(150mm)衬底;

3) 2021 年第三季度推出首批8英寸(200mm)晶圆样品,预计2024年前量产;

4) 规划建设新厂,目标到2024年实现内部采购比例超40%。

其中,收购 Norstel AB公司,标志着ST进入了SiC供应链的上游衬底制造。至此,ST 真正拥有了一条完整的制造链。

此外,ST还不断扩大产能,例如,提高了主要功率器件制造厂意大利卡塔尼亚工厂的产能,新加坡生产线更是增加了1倍产能,6英寸升级到8 英寸的项目已在筹备中。ST的后工序封测厂位于摩洛哥的布库拉和中国深圳。ST深圳工厂是ST的主要的碳化硅封装设施,ST最走量的产品大都是在深圳完成封测的。

图:意大利卡塔尼亚和新加坡工厂外景

那么,计划在2024将SiC的内部供应提升至40%以上,这能为ST带来什么优势?

实际上,ST的经营策略是成为IDM厂商,这意味着,要把控关键的差异化技术及其相关工序和工艺。SiC 就符合这种情况。

如今,全球SiC衬底晶圆市场主要掌握在几家供应商手里。ST主要是从一家美国公司和一家日本公司采购6英寸衬底晶圆。关于内部产能情况,ST正在卡塔尼亚建设一座总价7.3亿欧元 (约8亿美元) 的衬底晶圆厂。ST既要提高内部供应比例,又要不断拉低成本。出于这个考虑,ST准备把生产线升级到8英寸(200mm)晶圆。

在新技术投入方面,在未来几年里,ST将在产前测试合格后启用 SmartSiC 技术。目前,SiC衬底是从单晶SiC晶棒上切割下来的圆片,这种方法的缺点是单晶SiC晶棒很薄,只能获得数量有限的芯片,成本居高不下。通过SmartSiC制造工艺,ST可以从晶棒上切下一层SiC,然后将它粘合到更容易获得、更容易生产的多晶碳化硅衬底上。换句话,这种工艺是在多晶碳化硅衬底上掺杂单晶碳化硅层。单晶硅的优点是电阻率较低,性能更好。因此,SmartSiC 制造工艺降低了总体成本,并且会带来性能提升。

7 保护环境,追求可持续卓越

ST是世界上第一个认识到环境责任重要性的国际半导体公司之一。早在上世纪90年代就开始公司的环境责任行动。此后,在环境问题上取得了令人瞩目的进步。

2023年5月,ST发布了2023年可持续发展报告,详细介绍了2022年其在可持续发展方面取得的成绩、策略和目前在执行的计划。其中指出,公司2027年有望成为首个实现碳中和的半导体公司,全球可再生能源发电购电量占比从2021年的51%增至2022年的 62%。2022 年,77%的新产品被评定为负责任产品(2021年为 69%)。

报告指出,基于在诸多领域的出色表现,ST再次荣登多个企业ESG(环境、社会、企业治理)排行榜,入选多个可持续发指数,并通过多项国际认证,其中包括道琼斯可持续发展全球指数和欧洲指数、EuroNext VIGEO Europe 120、富时罗素社会责任指数(FTSE4Good)、ISS ESG 企业评级和 MSCI。

ST 2022年ESG主要成果与进展如下。

创造可持续发展的技术方面:

• 77% 的新产品被评定为负责任产品(负责任采购、生态设计、先进的 EHS 制造标准、负责任产品应用)(2021 年为 69%)。

• 负责任产品营收贡献率为 23%(2021 年为 20%)。

可持续发展的方式方面,ST有望在 2027 年实现碳中和,在继续扩大产能的同时,在 2022 年进一步减少了环境足迹,取得了以下成就:

• 自 2018 年以来,温室气体范围1和范围2的排放量绝对值减少了 40%(2021 年减少了 34%)。

• 可再生能源发电购电量增至62%(2021年为51%)。

• 95%的公司废物被再利用、回收或再循环(2021 年为 90%),提前实现 2025 年的目标。

8 与客户一起塑造明天

今天,智慧出行、5G&物联网、电源&能源技术正在全面巅峰人们的生活方式。作为半导体技术的创新者,MCU的重要厂商,第三代半导体技术的先驱,ST正携手全球5万多名员工/9000名研发人员,及20万+客户与合作伙伴,专注于重塑工业和社会的面貌,不断创新,支持世界的可持续发展。

------注释--------

*1 英飞凌和恩智浦分别于1999年和2006年从母公司西门子和飞利浦公司独立出来。

*2:ST合并成立之前,两家公司均是创立已久的半导体公司,最早可追溯到1957年,并进行了多次并购。

• SGS Microelettronica从前名为SGS-ATES (Aquila Tubi E Semiconduttori),通过Aziende Tecnica ed Elettronica del Sud(于1963年创立)与Società Generale Semiconduttori(于1957年由Adriano Olivetti创立)于1972年的合并组成。

• Thomson Semiconducteurs通过以下公司的合并,于1982年组成﹕

º法国电子公司汤姆逊的半导体机构

º由某些德州仪器的创办人于1969年创立的美国公司Mostek

ºSile,于1977年创立

ºEurotechnique,于1979年在法国隆河口省Rousset创立,是法国公司圣戈班与美国国家半导体的合资公司

ºEFCIS,于1977年创立

ºSESCOSEM,于1969年创立

*3:物联网时代相关简史如下。

· 初步发展期(2005—2008)

º2007年: 第一部iPhone手机出现,它为公众提供了一种与世界和连网设备互动的全新方式。

º2008年:第一届国际物联网大会在瑞士苏黎世举行。正是这一年,物联网设备数量首次超过了地球上人口的数量。

· 高速发展期(2009—至今)

º2009年1月,美国政府将新能源和物联网确认为美国国家战略。

º2010年: 中国政府将物联网列为关键技术,并宣布物联网是其长期发展计划的一部分。

*4 iSupplli 2010年被IHS收购,2021年标普全球收购IHS Markit。

(以上*注来源:网络)

评论