L2.9、量产、大模型、车路云一体成攻坚期发展关键词——《IDC Perspective: 自动驾驶全栈能力分析,2023》发布

2023年,是中国以及全球自动驾驶市场发展的关键一年。一方面,自动驾驶企业在资本市场预冷;但另一方面,自动驾驶相关的利好政策也在更加密集、更加具体的落地,同时也有更多的如城市NOA这样具有高等级自动驾驶功能的产品走向落地或量产。这一年,是自动驾驶技术路线开始走向统一,自动驾驶产品集中商业化,关乎自动驾驶企业能否存续的关键一年。在此背景下,IDC发布了《IDC Perspective: 自动驾驶全栈能力分析,2023》对中国自动驾驶市场做出全面梳理,并详细展示市场的发展驱动、整体框架、发展现状、未来趋势。

本文引用地址:http://www.amcfsurvey.com/article/202307/448544.htm消费端需求升级、企业差异化竞争需求、利好政策不断出台驱动自动驾驶市场进入商业化新阶段

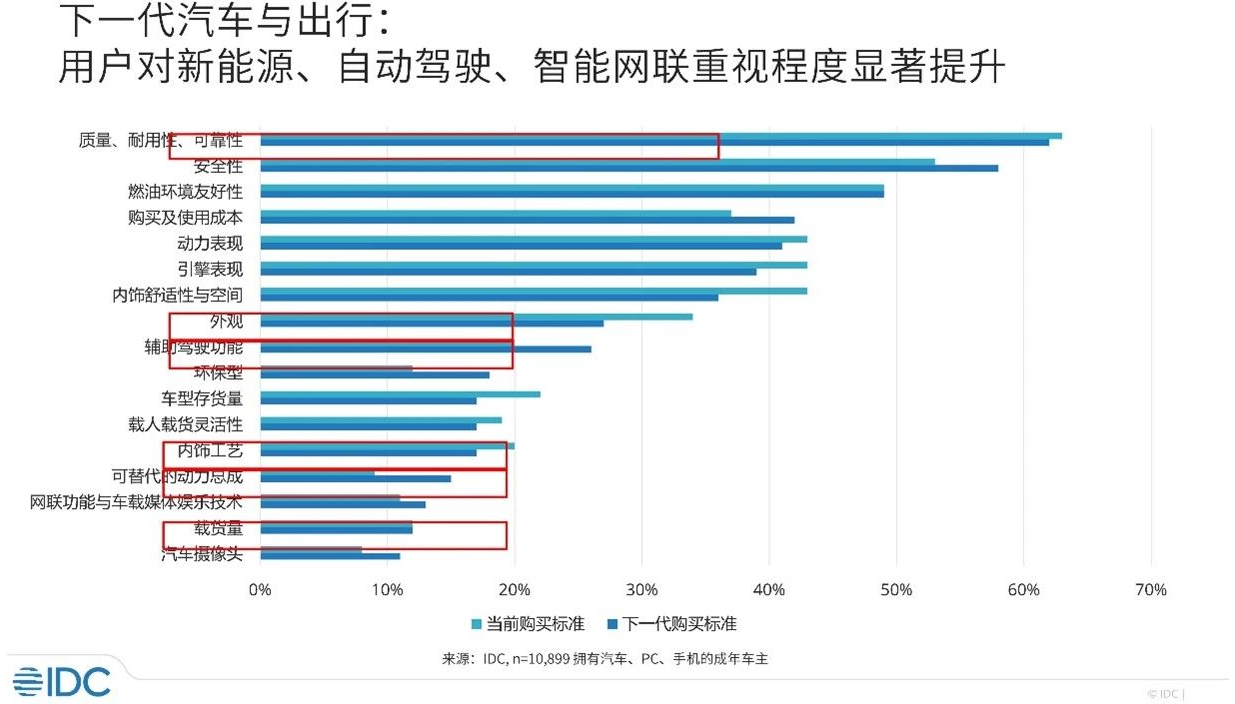

根据IDC全球调研,消费者在下一代汽车的购买标准上出现了变化,对于安全性、辅助驾驶功能、动力环保性、车载娱乐功能、汽车摄像头等方面的要求显著提升。其中,对于辅助驾驶功能的需求显著提升了6%,成为需求提升最高的功能之一。随着电动化渗透率逐步攀升,技术提供企业与车企的产品迭代与竞争焦点开始转向自动驾驶。自动驾驶开始从试点走向规模化量产。与此同时,自动驾驶政策走向细化、场景化,地方城市开始推出一系列鼓励政策及管理细则,从体系建设指南到具体的网联汽车道路测试管理办法,再到无人驾驶车商业化试点,自动驾驶相关政策、规划更加落实到场景,助力驾驶向规模化、商业化进发。

产业架构基本形成,硬件市场仍为主导,软件、云平台、服务市场仍需发展

中国自动驾驶市场(技术维度)形成了以端侧、通信、云基础设施、云应用平台、安全、服务、应用为组成部分的整体市场结构。规模上,涵盖车端、路端、云端的自动驾驶市场规模已达千亿元人民币(不含应用服务)。其中,以单车智能技术路径与车路云协同路径对比看,以车端的传感器、域控等组成的单车智能车端市场规模仍大于车路云协同模式下路端及车路云协同平台的规模;同时,从技术维度看,无论是车端还是路端,硬件市场规模仍显著大于软件及平台市场规模。这主要源于硬件平台的不统一,阻碍基础软件及应用软件的标准化及后续的量化。同时,当前各家供应商软件尚未形成代际差异优势,特色不明确导致软件的量产仍然需要依托硬件平台作为交付中介,软件厂商难以拿到产业话语权。未来,随着硬件平台或基础软件在竞争中逐渐形成标准化,上层的软件与应用服务市场将进入快速发展期。

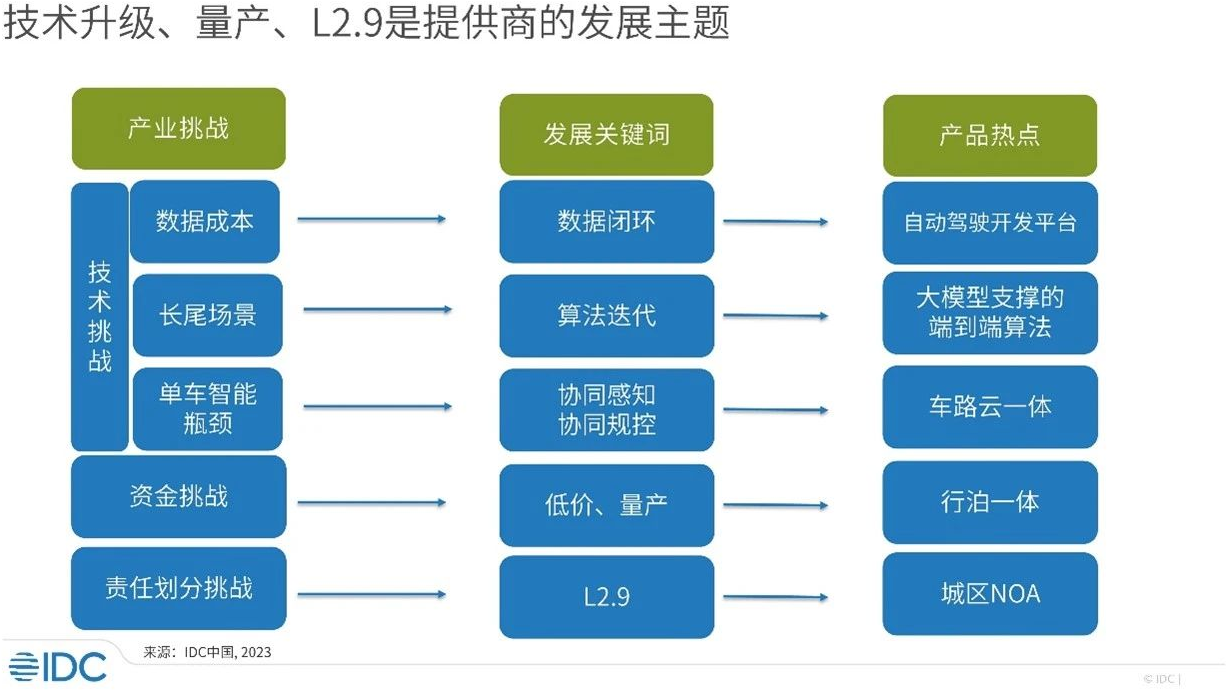

L2.9、量产、技术升级是提供商的发展主题

自动驾驶的发展仍在技术、资金、市场参与主体全责划分上面临挑战,但也带来了相应的技术与产品热点:

自动驾驶典型厂商优势渐显,产品开始互相渗透

“软件定义汽车”产业价值厚增、产业核心环节转移等供应链变革,各路市场玩家开始以自身优势进入市场,形成自身的产品路径和核心产品。当前市场技术提供商主要可划分为四股力量,垂直的L2、L4路线自动驾驶厂商,AI技术厂商及互联网厂商,交通领域集成方案厂商,车企成立的自动驾驶软件公司等。

随着自动驾驶技术发展路线不断演进,量产化压力不断增大, 技术提供商的技术路径开始走向趋同,并不断拓展产品边界,多产品布局成为趋势。比如L2、L4技术路线的厂商产品开始趋同,单车智能企业与车路协同方案商的产品开始渗透,商用场景的企业产品布局开始出现互相跨越。

下图展示了各产品领域有代表性的厂商,其中有部分厂商已经能够做到同时在多领域取得领先地位:

IDC中国高级分析师洪婉婷表示,在基础技术成熟、利好政策、攀升的市场需求推动下自动驾驶行业持续发展,但与此同时行业也面临着巨大的同业竞争压力及资本寒冬,中国自动驾驶市场开始进入商业化的攻坚期。以量产为目标成为当前技术提供商的发展主题,也驱动自动驾驶市场形成了以硬件产品、车端产品、乘用车市场为主导的规模格局。而未来,相信随着硬件平台在竞争下走向标准化,本身拥有巨大想象空间的软件、云端路端、商业场景运营服务市场也将迎来新的发展机遇。

免责声明

本文中的内容和数据均来源于IDC所发布的报告,所有内容及数据均为我公司所有。未经IDC书面许可,任何机构和个人不得以任何形式翻版、复制、刊登、发表或引用。

评论