日本半导体“再逢春”?加码芯片投资

如今,半导体产业进入了一轮新的增长期,全球各科技大国再次认识到半导体行业对”国运兴衰“的影响。美、日、韩以及西欧发达国家都开始从国家战略高度部署半导体产业,让其成为全球战略竞争的一个制高点。

本文引用地址:http://www.amcfsurvey.com/article/202305/446973.htm日本政府制定了半导体和数字战略,预算了2万亿日元以推动产业发展,并鼓励主要半导体公司增加对其芯片行业的投资。目标是到2030年将半导体及相关产品的国内销售额增加两倍,达到15万亿日元。

全球半导体巨头加大对日本投资

据《Nikkei Asia》及路透社报道,2023年5月18日,日本首相与台积电、三星、美光(Micron)、英特尔、IBM、应用材料(AMAT)以及比利时微电子研究中心爱美科(imec)七家半导体业界重要领袖,在官邸举行了会谈。

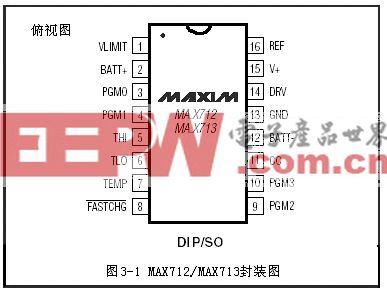

· 存储器大厂美光宣布将投资5000亿日元在广岛设立最先进节点的DRAM工厂,并导入关键的EUV(极紫外光曝光机)设备,成为全球首家把EUV设备带入日本的半导体企业。

· 应用材料(AMAT)总裁Prabu Raja表示未来数年将在日本招聘800名工程师等,将人员增至目前的1.6倍。

· 属于世界级半导体研究开发机构的imec明确提出计划在北海道设立研究基地支援日本芯片企业Rapidus,合作开发尖端光刻机技术(包括EUV光刻机),协助研发2nm工艺量产技术。

· IBM宣布和Rapidus结成战略联盟,共同开发先进的2nm半导体,合作培训工程师和开发销售目的地。

· 三星将投资超过300亿日元,在神奈川县成立新的半导体研发基地。有传闻新工厂将雇用数百名员工,目标是在2025年开始运营。

· 台积电正在日本熊本县建设工厂,还计划建设第二工厂,将以客户需求及日本政府的补贴为前提,考虑在日本扩大投资。

· 英特尔CEO基辛格表示虽然当前未有赴日投资的具体计划,但正与日本政府针对投资进行讨论,直言“先进封装”能让日本能在全球半导体扮演更加重要的角色。

日本半导体发展史

半导体是当今世界科技发展的核心驱动力,也是国家竞争力的重要标志。然而,曾经在半导体领域领先全球的日本,在近20年来逐渐失去了优势,甚至在先进逻辑工艺上落后于台积电、三星等公司。

跟随赶超

上世纪60年代以前,基本上企业都偏向全能做法,大部分都是采用IDM模式(指从设计、制造、封装测试到销售自有品牌IC都一手包办的半导体垂直整合型公司),到了60年代后期,半导体材料以及设备才开始从半导体厂家分出来,开始形成了材料、设备、产品三大电子产业体系。

1968年,美国德州仪器以合资的模式打入日本市场,提供了有限的技术转移;另外IBM在1970年宣布将在新的产品中使用半导体记忆体(DRAM内存芯片),这是一个行业趋势出现变动的开端。

1976年,日本通产省引导日立、日本电气、富士通、三菱、东芝、NEC六大公司共同参与“下一代电子计算机用超大规模集成电路”(VLSI)研究开发计划,集中精力攻坚DRAM(动态随机存储器)。

在VLSI持续不断研发投入下,20世纪70年代末期,日本几乎与美国同时推出64K DRAM。日本为了占领更多市场,开启降价促销,引发世界半导体市场剧烈震动。就拿64K DRAM来说,日本一年就将其价格从28美元降到6美元。

这次的“抱团”计划让日本构建起了相对完整的半导体产业链,在半导体产业上从设备、原料到芯片的三个方面都取得了重大突破:以尼康和佳能的光刻机为核心的半导体设备国际市场占有率超过美国。

80年代开始进入日本半导体的巅峰时期,日本也迅速在这十年间取代美国成为全球主要DRAM供应商。日本记忆体晶片在全球市占率已经达到53%,在日本急速发展的状况下美国兵败如山倒,当时日本富士通甚至还打算收购美国快捷半导体企业直接跨进硅谷。

盛极转衰

如此情势,使焦虑的美国无法坐视不管,并将日本视为最大的竞争对手。1985年美国针对日本半导体产业发起第一次301调查;此外,美方也从货币上冲击日本,指控日元汇率遭到严重低估,同年与日本、英国、法国及西德签署《广场协议》,促使日元对美元汇率从1美元对240日元升至100日元左右,在种种因素夹击下日本终于让步。

1986年,达成第一次半导体协议,要求日本扩大外国半导体企业进入日本市场,并监控日本半导体价格情况;1987年美国再次指责日本向第三国倾销并征收100%惩罚性关税;1989年美国进一步迫使日本签订《日美半导体保障协定》,开放日本半导体产业的知识产权、专利;1991年,达成签订第二次半导体协议,要求日本承诺使美国在日本半导体市场份额提升至20%。

由此之后日本的半导体开始从巅峰逐步转向衰退,并且随着三星加入美国阵营,日本的重要性逐步降低。

三星的DRAM双向性数据通选方案也获得国际固态技术协会认可,定为个人电脑的标准配备之一。日本则被排除之外,造成日本DRAM市占率急剧下滑,而韩国的DRAM市占率则从1990年低于20%至2010年时全球市占率已经超过60%。

重塑优势

1999年,NEC和日立的DRAM业务统合成立了日本国内唯一的DRAM制造商 —— 尔必达。在日本半导体风雨飘摇之际,尔必达则酝酿着复刻VLSI的成功。尔必达,在希腊语中是“希望”的意思,它肩负着重振日本半导体产业的使命。

因有政府资金和政策的保驾护航,一度在全球DRAM领域掌握近两成份额。随后,尔必达又在2003年合并了三菱电机的DRAM业务。

由于企业的基因或经营惯性,日本企业不愿意放弃对良品率的盲目追求。尔必达在生产设备的吞吐量方面仅为三星的一半,即使尔必达的良品率再高,也无法达到三星电子的两倍。也就是说,如果要生产同样数量的芯片,尔必达的设备成本将比三星多出一倍。最终,技术水平更高的尔必达的利润率仅为3%,而三星电子高达30%。

由于DRAM标准化程度极高,核心的竞争力就是通过扩大产能摊薄成本。经历早期大幅扩张后,尔必达出现产能过剩问题:2008年前后,由于Windows Vista销量低迷,DRAM供过于求价格狂跌,随后金融危机过境,半导体市场需求萎靡,尔必达眼睁睁看着DRAM价格跌破1美元。

而三星在DRAM价格下跌、尔必达产能过剩的时期大举扩产,顶住亏损挤压尔必达的份额。积累了巨量亏损和负债的尔必达节节败退,即使日本政府极力扶持,仍回天无力。2012年,尔必达走向破产,被美光以20亿美元的白菜价打包带走。

此后的十多年,日本半导体复兴的火焰再未被点燃:在金融危机的余波中,日本各大半导体企业齐刷刷的亏损,整体产值垮到不到2000的一半,日本失去东山再起的信心。根据IC Insights数据,2021年半导体全球市场份额美国占据54%,韩国22%,中国台湾9%,日本仅为6%。

日本半导体的复兴之路

为了重振半导体产业,去年8月,丰田、索尼、瑞萨、NEC、软银等八家大型公司再次“合体”成立半导体研发企业Rapidus。日前Rapidus公司正式公布了未来的建设规划,将在日本北海道地区建立晶圆厂,2023年9月份开工,2024年6月份完成厂房基础设施并开始洁净室建设。

2025年4月开始运营一条试验性生产线,并引进EUV光刻机等设备,目标是2027年开始大规模量产2nm工艺 —— 这个进度比台积电、三星及英特尔量产2nm节点工艺只晚了1-2年。

为了实现这个目标,日本政府不仅巨额补贴Rapidus公司,同时还积极拉拢全球半导体公司投资、合作,表示将为这些合作伙伴提供优惠的税收和投资政策。

虽然日本芯片制造实力一般,但在半导体材料和设备方面的实力,使2nm半导体的量产成为可能。但即使获得所需的设备和材料,也需要解决工艺整合、提高生产率等问题,以实现规模经济。

日本公司目前最先进的半导体是瑞萨电子的40nm。开发10nm及以后的半导体需要制造晶体管(例如FinFET和GAA)的经验,这两种技术都是控制漏电流和能量损耗的关键,没有它们就很难量产高良率和高性能的2nm半导体。

高效生产需要时间,即便是走在半导体尖端前沿的公司,3nm节点的良率提升也至少需要一到两年的时间,Rapidus的2nm节点工艺就更不用说了。由于缺乏先进半导体量产经验,Rapidus的生产率能否提高到实现盈利的水平,仍然存在疑问。能够制造,但不能盈利,这与当初“尔必达的失败”是一样的。

还需要考虑先进半导体的客户的不确定性,目前,日本很少有使用2nm半导体的最终产品。为了确保目标代工业务的高质量客户,Rapidus需要争取台积电的主要客户,如苹果、英伟达、AMD和其他主要在美国的半导体公司的支持,建立销售渠道和确保人力资源以吸引这些全球公司的客户也是困难的问题。

除此之外,资金也是一大难题。虽然2022年11月宣布向Rapidus出资700亿日元,但相比台积电每年平均300亿至400亿美元的投入,这个投资规模显得微不足道,因此日本政府计划追加3000亿日元。

然而,如何筹措如此庞大数额的资金,以及如何协调8家企业的经营思路,仍然是一个难题。因为除了三菱UFJ银行,其他7家的投资数额相当,很难形成一两家公司主。

在制造上落后的日本,目前更为注重市场较小、利润率相对更低,但技术难度又较大的材料和设备领域。由于这些领域过于细分,加之对技术基础要求高,大型半导体公司鲜有涉猎,看似在夹缝中求生的日本,现在形成了独特的垄断墙。

此外,日产芯片覆盖范围小、企业少,但在特定领域仍占据优势。比如,索尼在图像传感器芯片方面位居世界首位,由NEC、日立制作所、三菱电机半导体部门合并而成的瑞萨电子在车载半导体方面也具有全球领先优势,铠侠是全球六大NAND Flash厂商之一。

以现在半导体整体需求下行趋势来看,日企在设备、材料上的优势已开始逐渐弱化。半导体设备协会(SEAJ)数据显示,截至2023年2月,日本半导体设备销售额连续五个月下降,同时SEAJ预计日本今年半导体设备销售额将降至近3.5万亿日元,年降幅5%,为四年来首次下降。

虽然现在日本不遗余力地重金砸向半导体,但是否行之有效,谁都无法判断。需要指出的是,地缘政治摩擦之下,半导体地位凸显,现在不去补贴半导体,只会使日本经济前景更加渺茫。

站在阴影里的日本半导体,再次辉煌并非易事。专家分析表明,以现如今日本的发展情况来讲,重回20世纪80年代水平,将是至少780亿美元的投资,以弥补20多年投资上的不足,并且除此之外已别无他法。

另一方面,也有日本专家认为,媒体报道夸大了日本开发下一代半导体的计划,联合成立Rapidus的八家企业目前与半导体制造工艺关联性都不足,目前看来Rapidus公司和将成立的LSTC对日本半导体产业发展的支撑仅限于极紫外光刻(EUV)设备的研发生产。再考虑到产业能力构建和市场方面存在较强外部依赖,以及资金、人才持续供给等方面的困难,如此展望为时尚早。

评论