半导体晶圆代工:寡头垄断效应显著,龙头强者恒强

集成电路制造是指主要以8英寸或12英寸的晶圆为原材料,将光掩模上的电路图形信息大批量复制到晶圆上,并在晶圆上大批量形成特定集成电路结构的过程,其技术含量高、工艺复杂,在芯片生产过程中处于至关重要的地位。

本文引用地址:http://www.amcfsurvey.com/article/202305/446546.htm晶圆制造是半导体产业链中的关键环节:

根据ICinsights的数据,全球晶圆代工在经历了2020年、2021年21%、26%的高速增长后,2022年全球晶圆代工行业总销售额为1321亿美元,同比增长20%。

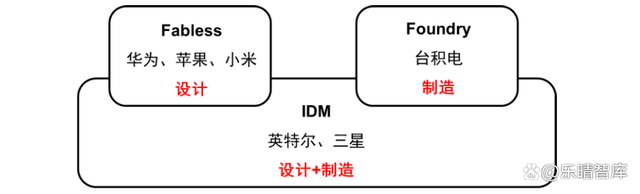

半导体行业商业模式

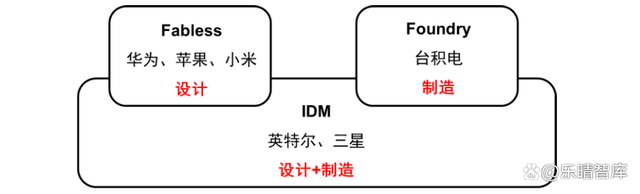

集成电路制造企业的经营模式主要包括两种:

1)IDM模式,即垂直整合制造模式,其涵盖了产业链的集成电路设计、制造、封装测试等所有环节,该模式下的集成电路企业属于典型的重资产模式,对研发能力、资金实力和技术水平都有很高的要求,因而采用IDM的企业大多为全球芯片行业的传统巨头,包括英特尔、三星电子等;

2)Foundry模式,即晶圆代工模式,仅专注于集成电路制造环节,该模式源于集成电路产业链的专业化分工,形成无晶圆厂设计公司、晶圆代工企业、封装测试企业。其中,无晶圆厂设计公司从事集成电路设计和销售业务。

Foundry模式厂商目前处于集成电路制造环节主导地位。集成电路产业由IDM模式演变为垂直分工的多个专业细分产业,未来将从全球化分工迈向区域性产业链整合。

半导体行业商业模式:

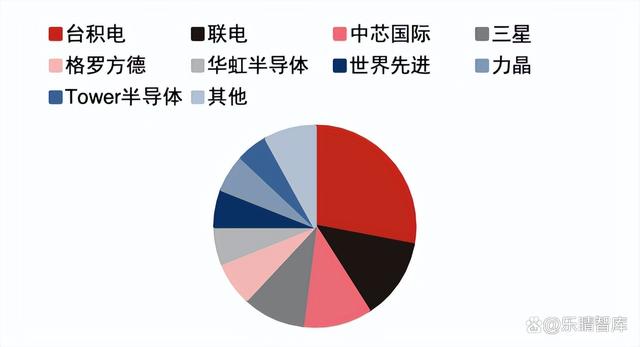

晶圆代工行业中长期增速约11%,寡头垄断效应显著,依然保持较高的行业集中度。

目前,世界领先的晶圆代工企业有台积电、格罗方德、联华电子、三星和中芯国际等。

其中,台积电为细分领域中绝对的龙头,由2019Q1的48%市场份额,稳步提升至2022Q4的60%。

2021年全球纯代工模式,成熟制程占比:按产能分布(%)

从纯晶圆代工的市场竞争格局来看,台积电无论是在成熟制程(28nm及以上制程),还是在先进制程(28nm制程以下)中,均保持行业的领先地位。

台积电平均两年开发一代新制程产品。得益于公司高昂的Capex投入、较高的研发费用投入,台积电在先进制程工艺领域中的技术不断突破。其中,2003年,公司成功研发130nm工艺,成功超越联电;2018年,台积电成功研发7nm工艺,超越英特尔。

从台积电的制程工艺迭代速度来看,从1987年的3微米制程到预计2022年量产的3纳米,台积电平均2年开发一代新制程,不断提升半导体计算能力,从而扩展摩尔定律的持续挑战。

据Bloomberg及各公司年报,2022年国内主要晶圆厂预计建设8寸等效产能3930.3千片/月,同增30.3%;2022年国内主要晶圆厂CAPEX支出规划135.6亿美元,同增40.9%。

国内主要晶圆厂产能规划(kwpm,8寸等效):

中芯国际上调2022年资本开支从50亿美元至66亿美元,预计未来5~7年新增34w片产能扩产。

据集微网统计,2022年中国大陆共有23座12英寸晶圆厂正在投产,总计月产能约为104.2万片,与总规划月产能156.5万片相比,产能装载率仅达到66.58%,仍有较大扩产空间。

预计中国大陆2022年-2026年还将新增25座12英寸晶圆厂,总规划月产能将超过160万片。

预计截至2026年底,中国大陆12英寸晶圆厂的总月产能将超过276.3万片,相比目前提高165.1%。

近期8英寸晶圆厂订单回补现象会在2023年第二季零星发生,主要来自特殊工业用电脑需求,以及少数客户转换晶圆代工厂之间的投产比重,对整体8英寸产能利用率贡献仍有限,产能利用率将与第一季相似,尚无明显复苏迹象。

12英寸成熟制程部分,台积电、联电、格芯等晶圆厂由于积极布局车用、工控、医疗等较为稳定的需求,2023上半年产能利用率多维持在75~85%,其中28nm产能利用率优于55/40nm等成熟制程,而消费性产品比重较高的晶圆代工厂则下滑较多,约来到65~75%。

集成电路制造是指主要以8英寸或12英寸的晶圆为原材料,将光掩模上的电路图形信息大批量复制到晶圆上,并在晶圆上大批量形成特定集成电路结构的过程,其技术含量高、工艺复杂,在芯片生产过程中处于至关重要的地位。

晶圆制造是半导体产业链中的关键环节:

根据ICinsights的数据,全球晶圆代工在经历了2020年、2021年21%、26%的高速增长后,2022年全球晶圆代工行业总销售额为1321亿美元,同比增长20%。

未来伴随着下游需求的增长,晶圆代工行业将继续保持低速增长,ICInsight预计2025年全球晶圆代工行业市场规模约1512亿美元,对应CAGR约11%。

半导体行业商业模式

集成电路制造企业的经营模式主要包括两种:

1)IDM模式,即垂直整合制造模式,其涵盖了产业链的集成电路设计、制造、封装测试等所有环节,该模式下的集成电路企业属于典型的重资产模式,对研发能力、资金实力和技术水平都有很高的要求,因而采用IDM的企业大多为全球芯片行业的传统巨头,包括英特尔、三星电子等;

2)Foundry模式,即晶圆代工模式,仅专注于集成电路制造环节,该模式源于集成电路产业链的专业化分工,形成无晶圆厂设计公司、晶圆代工企业、封装测试企业。其中,无晶圆厂设计公司从事集成电路设计和销售业务。

Foundry模式厂商目前处于集成电路制造环节主导地位。集成电路产业由IDM模式演变为垂直分工的多个专业细分产业,未来将从全球化分工迈向区域性产业链整合。

半导体行业商业模式:

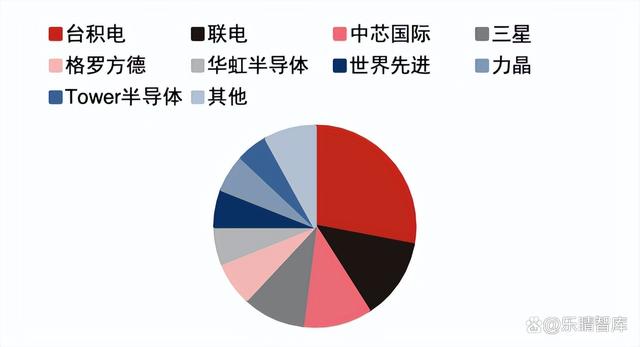

半导体晶圆制造市场格局

晶圆代工行业中长期增速约11%,寡头垄断效应显著,依然保持较高的行业集中度。

目前,世界领先的晶圆代工企业有台积电、格罗方德、联华电子、三星和中芯国际等。

台积电依然保持着行业龙头地位。市场占有率从2021年第四季度的54%提升到2022年四季度的60%。第二名为三星2022年四季度占比为13%,联电和格罗方德位列第三和第四名。

其中,台积电为细分领域中绝对的龙头,由2019Q1的48%市场份额,稳步提升至2022Q4的60%。

2021年全球纯代工模式,成熟制程占比:按产能分布(%)

从纯晶圆代工的市场竞争格局来看,台积电无论是在成熟制程(28nm及以上制程),还是在先进制程(28nm制程以下)中,均保持行业的领先地位。

台积电平均两年开发一代新制程产品。得益于公司高昂的Capex投入、较高的研发费用投入,台积电在先进制程工艺领域中的技术不断突破。其中,2003年,公司成功研发130nm工艺,成功超越联电;2018年,台积电成功研发7nm工艺,超越英特尔。

从台积电的制程工艺迭代速度来看,从1987年的3微米制程到预计2022年量产的3纳米,台积电平均2年开发一代新制程,不断提升半导体计算能力,从而扩展摩尔定律的持续挑战。

据Bloomberg及各公司年报,2022年国内主要晶圆厂预计建设8寸等效产能3930.3千片/月,同增30.3%;2022年国内主要晶圆厂CAPEX支出规划135.6亿美元,同增40.9%。

国内主要晶圆厂产能规划(kwpm,8寸等效):

中芯国际上调2022年资本开支从50亿美元至66亿美元,预计未来5~7年新增34w片产能扩产。

据集微网统计,2022年中国大陆共有23座12英寸晶圆厂正在投产,总计月产能约为104.2万片,与总规划月产能156.5万片相比,产能装载率仅达到66.58%,仍有较大扩产空间。

预计中国大陆2022年-2026年还将新增25座12英寸晶圆厂,总规划月产能将超过160万片。

预计截至2026年底,中国大陆12英寸晶圆厂的总月产能将超过276.3万片,相比目前提高165.1%。

近期8英寸晶圆厂订单回补现象会在2023年第二季零星发生,主要来自特殊工业用电脑需求,以及少数客户转换晶圆代工厂之间的投产比重,对整体8英寸产能利用率贡献仍有限,产能利用率将与第一季相似,尚无明显复苏迹象。

12英寸成熟制程部分,台积电、联电、格芯等晶圆厂由于积极布局车用、工控、医疗等较为稳定的需求,2023上半年产能利用率多维持在75~85%,其中28nm产能利用率优于55/40nm等成熟制程,而消费性产品比重较高的晶圆代工厂则下滑较多,约来到65~75%。

评论