MCU玩家,何时回血?

整个 2022 年,MCU 的价格可以用「跌宕起伏」形容。

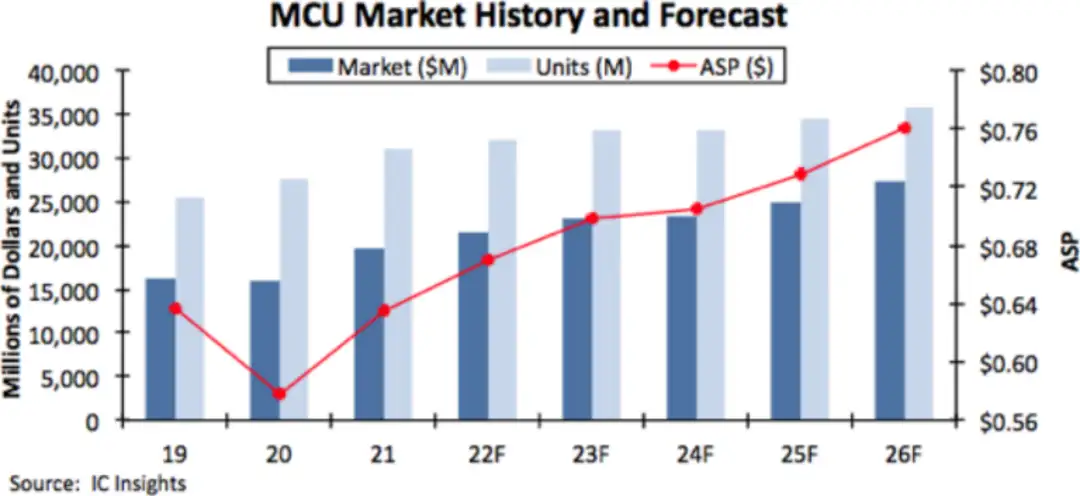

本文引用地址:http://www.amcfsurvey.com/article/202302/443623.htm年初,国外的 ST、瑞萨和微芯等厂商均发布了涨价函,表示 MCU 原厂成本压力大,必须依靠向下游转移晶圆和物流成本。3 月,调研机构 ICInsights 表示在 2021 年平均售价上涨 10%——这是 25 年来的最大涨幅。并且月测 2022 年 MCU 的销售额将增长 10%,达到创记录的 215 亿美元。

MCU 的开局可谓是「雄心勃勃」,当然市场也并没有拖后腿,3 月开始,MCU 的价格开始飙升。在经历了多轮涨价后,热门型号已经涨到原价的几十倍,恩智浦的 FS32K144HAT0 料号,从 24 元涨到高达 600 元;8 位汽车 MCUPIC18F26K22-I/SS,近半年从 30 元左右疯涨至接近 250 元,不断刷新记录;意法半导体(ST)众多热销 MCU 系列价格涨幅超过 400%,部分产品交期甚至达到了 50 周以上。

而后,当 7 月的寒风吹起,突如其来的冷意让 MCU 玩家难以反应。随着消费市场需求开始疲弱,下游砍单传导上游,加上与晶圆厂签署「不可撤销订单」,MCU 厂商的库存积压越来越严重。停止拉货加上大幅抛售,MCU 价格瞬间崩盘,就连意法半导体、英飞凌、德州仪器等老牌 MCU 厂商的报价也下滑严重。

MCU 的价格变化非常快,有的时候甚至是一天一变,查的时候是一个报价,买的时候就是另一个价格了。没有人知道未来的价格走向,使得许多客户开始观望。有业内人士向记者举例:「MCU 的涨跌是没有天花板的,紧张的时候涨到 160、180 元,甚至都还抢不到货,便宜的时候就十几块钱。」

一位市场经营超过十年的店员说到:「现在的 MCU 没人敢随便囤货,大多接到订单直接联系厂商或者渠道。」

也有业内人士认为,随着市场波动影响最严重的还是一些炒货并且过度下单的渠道商,对于原厂来说,即使砍单,往往只是砍掉了一些重复的订单。MCU 市场的降价不仅能够帮助市场回归理性,还能够使得终端的中小企业良性发展。

本土 MCU 积极转型

尽管 MCU 经历了大起大落,但受到影响较大的还是消费级 MCU,相反从汽车和工控来说,MCU 的需求量反而持续上升,由于需求景气甚至有 IDM 厂商为此专门增加车规级芯片制造或封装产线。

全球 MCU 下游应用来看,汽车占 39%,工控占 27%,消费占 18%,而中国 MCU 的下游应用中消费位居第一,占比达到 27%,其次才是汽车和工控。细观国内 MCU 厂商的主要应用场景,其中消费电子成为大头,并且某些优秀的企业在小家电等方面做到了龙头。但也正因如此,在 2022 年中的一波又一波跌宕起伏中,受到影响最大的还是国内 MCU 厂商。

临价格雪崩、库存堆积、晶圆厂继续涨价等重重冲击,在消费级 MCU 厮杀的国产 MCU 厂商已经意识到,低端消费电子领域已经不具竞争优势,高性能 MCU 才是重要的发展蓝海和增量市场。

国内 MCU 厂商开启转型之路。一方面,MCU 厂商不断向车规级领域延伸。

四维图新在 2017 年收购全资子公司杰发科技进入汽车芯片领域,在最近的投资者互动平台上,四维图新表示其车载 MCU 芯片年出货数千万颗,智芯车规级 MCU 芯片 AC7802x 提前回片,并一次性成功点亮。目前,AC7802x 验证工作正在有序推进中,预计年底完成样品验证,2023 年上半年实现量产。

2022 年 9 月,作为 MCU 龙头的兆易创新也宣布发布首款基于 Cortex-M33 内核的 GD32A503 系列车规级微控制器,正式进入车规级 MCU 市场。GD32A503 系列 MCU 采用 40nm 车规级制程和高速嵌入式闪存 eFlash 技术,并通过 DFM(可制造性设计)及高测试向量覆盖,实现研发与制造的协同。

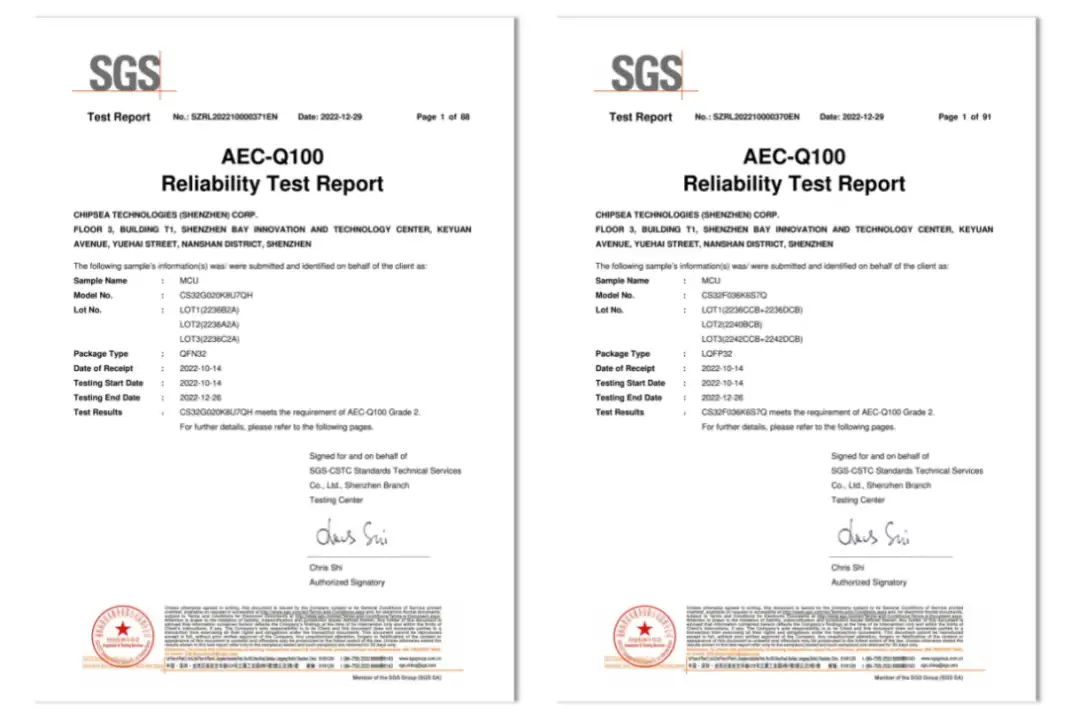

芯海科技车规认证

芯海科技布局的车规产品序列中,车载 PD 快充芯片 CS32G020Q、高可靠车规 MCU 芯片 CS32F036Q 进展迅速,相继顺利通过 AEC-Q100 车规认证。这是继公司首颗车规压力触控芯片 CSA37F62 之后,又有 CS32G020Q、CS32F036Q 两颗车规产品双双得到成功验证,也由此拉开后续更多车规产品批量化认证的序幕。

中颖电子则在 12 月底表示,公司也有加速推出车规级芯片的计划,公司车用 MCU 芯片在积极研发和落地部署中,目前处于研发测试阶段,已有客户接洽并规划导入。规划 2023 年上半年正式送样。

创业公司如芯旺微、灵动微电子、澎湃微电子、曦华科技等,转向车规 MCU 后也在这波浪潮中受到投资人的关注,获得了多轮融资。

实际上,国产汽车 MCU 能在风口上停留的时间其实有限。第一,国外厂商只需要通过扩产就能够解决市场的供不应求。第二,技术趋势很可能将汽车 MCU 逐渐引向一个更集中化、高端化的市场,这更利好具有深厚技术沉淀的海外厂商。

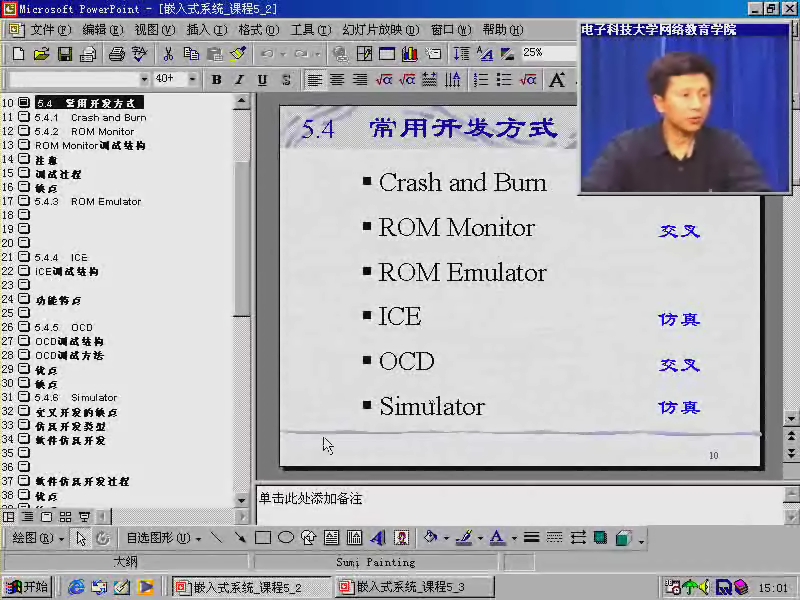

另一方面,国内 MCU 不断提高技术水平,向工控、医疗 MCU 迈进。

工业应用环境对产品可靠性要求极高,需要更高的抗静电能力,更高的抗浪涌电压与浪涌电流能力,更宽的工作温度范围,以及更长的寿命。工业级 MCU 出厂时,需要专门针对严苛应用环境做了针对性设计与筛查,从而达到工业设备或汽车对于元器件高可靠与低缺陷的要求。

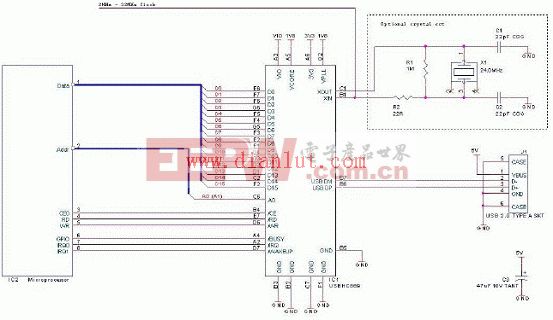

工控 MCU 方面,极海半导体主要瞄准了中高端工控市场,目前已有基于 M0+、M3、M4 的 MCU,并且已经应用到包括变频器、电机驱动器、伺服器、逆变器、BMS 管理等工控行业。

中颖电子新开发的工控 MCU 产品都以 32 位为主,32 位 MCU 主要运用于变频、电机控制和高端智能家电。公司的工控 MCU 有部分产品已经使用 55nm 制程量产。

2021 年,全球医疗电子市场规模达到 325.77 亿元(人民币)。相对于消费电子领域,医疗电子领域增长是长期稳定的。实际上,医疗健康占国内 MCU 市场占比为 13.5%。不管是耳温枪或额温枪 MCU 都是量测用 MCU,除了可以量测体温,也可以量测血压、血糖。

医疗电子终端设备十分注重安全性与可靠性,要求核心元器件同时具备超低功耗、高集成度、高安全性、强大实时处理性能、更多拓展功能,这是芯片原厂不断提高与突破产品性能的技术关键点。

医疗方面,澎湃微目前已经推出了面向血糖仪市场的 PT32L033,力争在 2 年左右成为健康医疗领域的国产 MCU 领军企业,在 3~4 年内成为 4~5 个细分领域的龙头厂商。

MCU 的 2023

历经了市场波动,并非意味着 MCU 市场不再繁荣。

2023 年将成为国产 MCU 的关键年份,其中通用 MCU 将面临降价潮或倒闭潮。事实上 2022 年出现了两极分化,二、三梯队的 MCU 厂商可能目前仍然面临拿不到产能的情况,而一线梯队的 MCU 已经出现了库存过剩的情况。

整体来说,目前 MCU 库存恢复正常水准,需求回暖至少等到 2023 年第二季。美系外资表示,2022 年 11 月库存是 2 到 4 个月,终端客户库存也降到了 2 至 4 周。尽管生产商的库存天数仍高,比历史中位数高 17 天,但大部分库存是在半成品,而非成品。在这种背景之下,原厂和客户可能会面临新一轮的博弈。

某家刚进入通用 MCU 市场的厂商表示,2023 年 8 位的通用 MCU 库存压力较大,32 位 MCU 则会相对好一些。

消费类 MCU 无法回升

从大环境来看,消费 MCU 回升情况不容乐观。世界半导体贸易统计协会发布预测称,2023 年半导体市场规模将从此前预计的同比增长 4.6%转为同比减少 4.1%至 5565 亿美元,这将是 2019 年后该半导体行业首次出现回落。

Gartner 发布的报告预计,2023 年半导体行业收入将下降 3.6%,从 2022 年的 6180 亿美元降至 5960 亿美元,低于早先预测的 6230 亿美元。ICInsights 的报告认为,全球半导体需求将在 2023 年出现周期性下滑,全年总销量预计将减少 5%。

在持续盘绕的去库存主题下,业内人士预测:「消费类 MCU 的价格竞争在 2023 年也将继续激烈。」因为 MCU 供应商可能会大幅削减报价,以进一步巩固其在市场特别是国内市场上的份额。

值得注意的是,在今年上半年,由于疫情的影响带来了短暂的医疗 MCU 产品的需求的上涨。随着额温枪、耳温枪、血氧仪等个人健康量测产品的需求急速升温,带动 MCU 厂商感受到急又快的需求。

以盛群来说,由于血氧仪产品没有库存,因此客户已经下订 100 万套订单已经排入生产,预计最快将在明年首季底才会看到具体对营运的贡献。但是,医疗 MCU 产品的需求的激增并非常态,MCU 市场 2023 年以及未来的情况还要看消费电子市场表现。

业内高层坦言,其实 MCU 厂更期待的是在疫情获得控制之后,消费力道能出现回温,这才是明年营运的重点指标。

汽车 MCU 芯片的供应紧张

根据群智咨询(Sigmaintell)统计及预测,2022 年第四季度车用 MCU 价格涨幅相比三季度将有所减少,根据不同型号缺料程度不同,涨幅介于 2%-5% 之间。

新能源汽车将持续发力,预计 2023 全年整车销量同比将有约 35% 增长空间,这将继续带动车用 MCU 的需求量大幅上升。尽管消费电子需求下降,但业内人士预计车用 MCU 到 2023 年都将供应紧张。

一些汽车 MCU 产品线正在使用 5nm 先进工艺,但使用最多且供应最紧张的是 28nm 和 40nm 工艺。预计,未来两年各大 IDM 厂商将聚焦汽车和工控领域,锁定高利润产品线,同时这对于半导体封测厂商也是好消息,这有助于弥补消费电子业务下滑的影响。

评论