2023,晶圆厂看好28nm

摩根士丹利证券预测,2023年第一季度晶圆代工厂的业绩大概率有进一步下行风险,上半年代工行业可能还会被砍单,下半年市场可能会迎来复苏。高盛证券预计台积电2023年上半年5nm制程产能利用率会下降到原先的七成到八成;7nm制程则可能下降到原来的一半。而作为对比,28nm制程产能利用率在今年下半年到明年上半年都会基本维持原样。

本文引用地址:http://www.amcfsurvey.com/article/202212/442055.htm

晶圆代工行业面临疲软行情

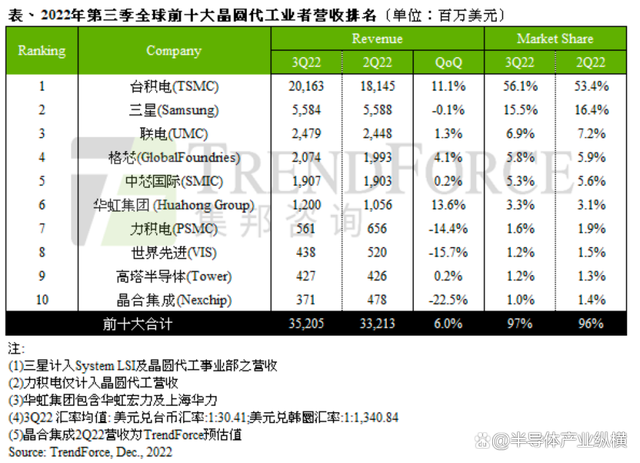

疫情因素、全球经济疲软、高通膨持续影响消费者信心,即使是过去抢手的晶圆代工厂也受到了影响。整体来看,原本应该是需求旺季的下半年,需求依然不振,半导体库存消耗的速度低于预期,这是导致了晶圆代工订单大幅下降的主要原因。根据 TrendForce 的数据,全球前 10 大晶圆代工厂2022年第三季度营收仅增长了 6%;同时TrendForce预测,由于需求疲软芯片消费下降和库存加速增加,全球 10 大晶圆代工厂 2022 年第四季度的收入将下降。

同比来看,2022年Q3晶圆厂的收入基本都有了增加,但环比数据显示包括排名第二的三星电子业绩难抵疲软;排名后五位的代工厂更是有3家出现了业绩下滑。在前10名中,晶合集成跌幅最大,TrendForce分析认为主要原因是需求和产能之间的失衡,因为包括联咏科技、集创北方和奕力科技在内的驱动IC供应商受库存压力不断增加的影响,下调了晶圆投入,但晶合集成还在继续扩大产能。这就导致晶合集成在第三季度的营收环比下降了22.5%,跌至3.71亿美元,其产能利用率也下降到80%~85%。

前十大代工厂虽然整体业绩勉强保持增长,但大部分公司仍过得不太好。格芯由于没有获得足够的8英寸晶圆代工长期协议,无法保持高产能利用率。华虹子公司华力微55nm节点的产能利用率下滑,该节点生产用于消费电子产品的MCU、Wi-Fi芯片和CMOS影像传感器。由于CMOS影像传感器、DDI和其他逻辑芯片相关订单调整,力积电8英寸和12英寸晶圆的产能利用率,分别回落至60%~65%和70%~75%;世界先进的产能利用率下降到70%左右。

代工厂重点关注28nm

虽然现阶段日子不太好,但包括台积电、联电和中芯国际在内的晶圆代工厂预计将在 2023 年和 2024 年新增28nm产能。

业内人士预计在 2022 年Q4中芯国际来自中国客户的订单占晶圆总收入的比例进一步攀升,这一比例现阶段已经高达70%。中芯国际有望在北京、上海、深圳和天津开展其新的 12 英寸晶圆厂项目,所有项目都专注于28nm及以上工艺制造。之前外媒传闻中国将有针对半导体的新补贴方案,中芯国际投资者关系部门相关人士回应称,公司没有收到具体的文件通知。同时中芯国际也确认公司一直有国家补贴的,业内人士表示中芯国际在政府补贴的帮助下,将更有能力采取有效的价格策略。

不仅中芯国际,台积电也在28nm产能上扩产。台积电正按计划在高雄和日本的熊本县建设新晶圆厂,以实施其28nm制程扩张计划。同时台积电在南京工厂的28nm芯片生产线计划在2022年Q4量产。

台积电2022 年第三季度28nm芯片销售额约占其晶圆总收入的 10%。该比例将从 2024 年新的28nm晶圆厂产能上线时开始扩大。台积电在 2011 年将28nm制程技术投入量产。消息人士指出,在28nm制程中,台积电提供的制程变体比代工厂的其他制程技术更多,这可能表明需求多样化且前景广阔。因此,扩大28nm工艺产能对于世界上最大的纯晶圆代工厂来说可能是必需的,因为28nm现阶段的规模较小,在28nm工艺领域占据更重要的地位势在必行。此外,消息人士称,台积电正计划在德国新建一座28/22nm制程产能的新晶圆厂,一切准备就绪后就会公布。

22/28nm芯片销售额占联电2022年Q3晶圆总收入的四分之一。值得注意的是,联电已将投资重点放在22/28nm晶圆厂产能扩张上。在最近的财报电话会议上,联电重申其在中国台湾南部和新加坡的产能扩张仍在按计划进行,以满足长期供应承诺。联电总裁 Jason Wang表示,近期需求放缓正在影响一些客户的订单,但影响是短期的,与联电建立额外28nm工艺产能的 LTA 承诺无关。2022年12月20日,联电发布公告确认,与亚翔工程(新加坡分公司)及亚翔系统集成(苏州)新加坡分公司签署租地委建Fab 12i P3厂房合同,合同金额合计133.87亿新台币。联电Fab12i P3厂房位于新加坡白沙芯片园,根据联电规划,新厂第1期月产能3万片晶圆,将于2025年量产,提供22nm及28nm制程,以支持5G、物联网和车用电子需求。

28nm制程潜力在哪

当前28nm制程生产的主要芯片种类包括OLED Driver IC、部分TWS SoC、高端CIS ISP、Wi-Fi SoC、存储器控制芯片、高端MCU等,多种芯片如Wi-Fi SoC、OLED Driver IC和LCD Driver IC等市场存在扩大采用28nm生产的潜力。

随着28nm成本的下降,28nm制程将被应用在越来越多的低成本解决方案中。目前OLED DDI采用40nm工艺生产,联咏科技已经准备尝试更昂贵的28nm工艺,以确保有足够的代工产能来生产 OLED DDI,而随着一家IC设计公司开始尝试,其他 IC 设计公司也有很大可能会效仿。

MCU产品也将开启28nm时代。英飞凌基于台积电 28 nm eFlash 技术的 Autrix TC4x 系列微控制器样品已经交付给主要客户。英飞凌称,其下一代 Aurix 微控制器将使用嵌入式非易失性存储器,特别是电阻式随机存取存储器 (RRAM),而非eFlash,这一产品也将使用台积电的28nm技术。不止英飞凌,瑞萨电子也宣布扩展 28nm 跨领域汽车控制微控制器产品线。随着汽车市场对MCU需求的增长,28nm在车用领域的应用也有望增加。

此前有业内人士认为28nm可能会是被跳过的技术节点,台积电对此曾表示“台积电在 28nm 的长期结构性需求将得到多种专业技术的良好支持,例如用于多相机趋势的 CMOS 图像传感器和更好的非易失性存储器应用以及其他专业技术。”联电也认为“28nm可能会短暂的供过于求,但预计需求将继续迁移到 28nm,而 28nm 需求将继续增长。”主流代工厂对28nm“真金白银”的投入,印证了28nm没有成为“被跳过”的一代。

成熟制程的春天来了

晶圆代工行业不仅在提高对28nm制程的投资,对成熟制程整体都在考虑扩产。三星正在对晶圆代工业务进行积极投资,在成熟制程方面,三星计划在2027年之前将成熟制程产能提高至目前的2.5倍。

分析其中原因,北京半导体行业协会副秘书长朱晶表示主要来自三个方面:成本、风险、技术。

从成本方面考虑,成熟制程的市场产能规模更大。成熟制程未来三年可能维持近75%-80%产能占比,相比先进工艺更具备规模经济效应。

从降低风险考虑,成熟制程应用范围更广,相对来说客户更加分散,在行业周期波动较大的时候可以平衡掉集中在先进工艺投资上的高风险,例如需要先进制程芯片的市场表现明显不好的时候,代工企业就会考虑加大成熟制程的芯片产能,以保证整体产能利用率。

从技术要求考虑,代工企业都谋求抢占更多的市场份额,为向提供客户全方位服务,只聚焦先进工艺还是不够的。尤其是当前chiplet、异质集成等新的技术需求,需要代工厂提供多元化的工艺能力。

对于代工厂来说,成熟制程是获得资金的主要来源之一。先把28nm的做好,挣足够的钱,同时研究新的技术,去实现突破。毕竟技术的演进越来越慢,科技的发展演变中,勤奋的人总是有机会的。随着制程技术的提升,对半导体设备和材料的要求越苛刻,直接导致了制造成本的上升。随着先进制程逐渐逼近极限,晶圆代工厂开始反攻成熟制程,这或许能够说明各大代工厂商希望通过占取成熟制程的市场空间来获得利润。

结语

28nm制程的设备有一些是和16/14甚至是共用的。对于新的28nm需求,三星台积电或者要缩减先进制程产能,或者要开新的厂。对国内的代工厂也是如此,即使建的厂最初是为了28nm,但只要在建筑初期考虑足够的兼容性,扩充到先进制程也不是说所有设备都要买新的。 所以投资28nm不只是烧钱,代工厂建起后,联动设备,设计,控制软件可以拉起很大的本地就业,而这也就意味着新的消费需求,只要发展好就有望实现良性循环。

对于我国半导体产业来说,28nm的火热是一个值得抓住的机遇。一方面,从市场角度,国内需求较大。车用、工业用、物联网等芯片,大部分都还是28nm甚至更成熟的工艺。我国巨大的消费市场,可以给厂商的发展提供保障。另一方面,从供应链角度,28nm的设备有一部分可以实现国产化,出货更稳定。先进制程被限制,未必不可“呼吸”。

评论