EV用电池三分天下,逐鹿次世代车用市场

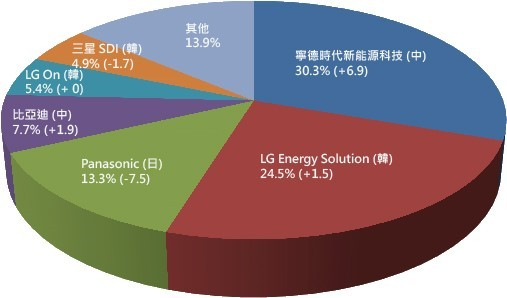

随着汽车行业转向全电动汽车,车用电池与电源相关组件将在未来扮演重要的角色。在20201年9月,韩国SNE Research所公布的一份分析报告显示,目前全球EV(Electric Vehicle)用电池的最大供货商,仍然是中国宁德时代新能源科技(CATL),以成长6.9%达到30.3%领先群雄,而排名第二的业者是市占率24.5%的韩国LG Energy Solution,同时也比去年成长了1.5%。中国比亚迪则是以成长1.9%的7.7%市占率位居第四。此外,日本PANASONIC和韩国的SDI则分别以-7.5%(13.3%),与-1.7%(4.9%)分居第三与第六供应业者。而居于第五名的韩国SK On的成长率则是0%。从中可以看出,韩国业者正在藉由吞食PANASONIC的市场来追赶中国电池业者。

EV用电池三国志争夺鳌头

锂离子电池是由获得诺贝尔化学奖的吉野明所开发的,在过去,日本是研发的主要领导者。然而,随着全球电动汽车(EV)销量的快速增加,车用电池市场的竞争日趋激烈,中国已跃然成为最大的锂离子电池生产国。现阶段虽然中国业者占有最大的市场比例,但是,韩国三大电池业者在保持市场规模的同时,积极地进一步抢夺市场,而日本业者却是在双敌的压力下,不断的失去市场(图一)。

图一 : 全球2021年1月至8月EV用电池市场供应,韩国业者正在追赶并威胁中国的主导地位。 (source:韩国SNE Research;CTIMES整理)

根据SNE Research的数据,2009年1月至8月期间电动汽车电池总量为162.0GWh,比上年增长约2.4倍。但受到中、韩业者的强势销售,PANASONIC的市占表现不仅没有相对成长,反而是每况愈下。PANASONIC针对状况分析,在全球蜂拥投入EV车下,TESAL不再独占鳌头,垄断电动汽车市场的时代已经结束,加上中、韩电池业者也能快速掌握此一变化,积极扩大销售力量,因此在数字表现上非常亮眼,而PANASONIC却没有完全抓住这一波浪潮,使得在市占上节节败退。

另一方面,PANASONIC和丰田所合资设立的Prime Planet Energy & Solutions,计划在2022年完成降低EV车用电池50%的生产成本,来提高市场占有率,并且丰田也投入1.5兆日圆,预计在2030年之前自行开发和生产EV车用电池。

其中,1兆日圆的投资是用于建立电池生产线。迄2025年,丰田将新增10条锂离子电池生产线。此外,预计在2030年之前,以每年10条或更多的速度逐步增加生产线的数量。同时也与电池业者合作建立生产系统,预计总共将会有70条电池生产线,年产量将达到200GWh以上。

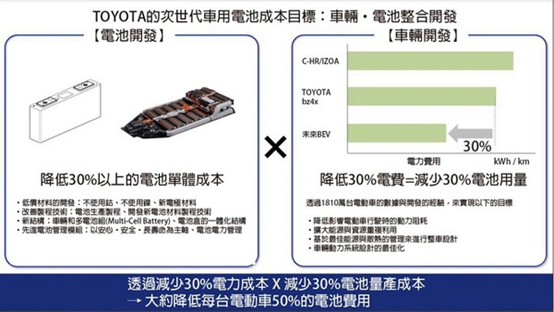

在开发方面,丰田计划在2030年前透过两方面努力来实现降低50%以上电池生产成本的目标。包括:

一、降低30%以上电池成本:利用开发低成本的电池材料与量产技术。

二、提高EV车30%的用电效率(耗电量),藉此再降低30%的电池容量成本。

三、EV车与电池的整合发展:包括将透过减少行驶阻力、减轻重量、改善空气动力学、避免剎车损耗等机械方面的努力,以及采用更高效率的功率组件,和电源管理来实现。

因此,在完善EV车基本特性的同时,也将采用新一代高效电池。以更具竞争力的价格来提供电动车(图二)。

图二 : 透过EV车和电池的整合开发,实现降低电池成本的目标(source:丰田汽车;CTIMES整理)

外界却不看好这样的的计划,原因是韩国业者经开始投入研发如何降低电池生产成本,以及韩国媒体普遍认为,长期以来PANASONIC只专注于与TESLA和丰田来往,而对外面的电动车世界没有太大的兴趣,因此质疑PANASONIC是否真能藉此提升市占率。

积极开发锂离子以外的车用电池材料

对于车用电池来说,现今的锂几乎不可替代,因此让锂离子电池原材料产量和使用量激增,也导致价格不断地飞涨,使得车厂与电池业者使出浑身解数来找寻更新的电池材料与制程方法。

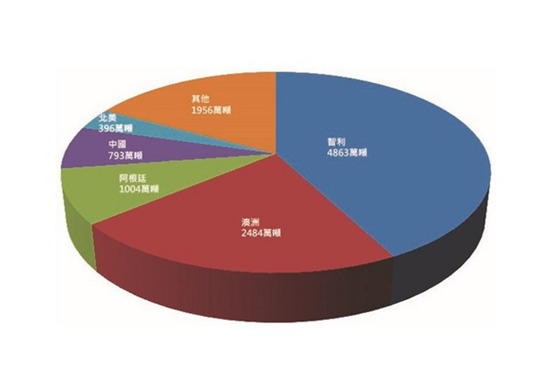

全球锂的储备量约1.11亿吨,分布点也只落在几个国家,分别是智利的40%、澳洲20%,中国和阿根廷不到10%,分布相当不均衡(图三)。

图三 : 锂材料主要生产国储备量分布,总储存量约1.11亿吨。(source:美国地质调查所;CTIMES整理)

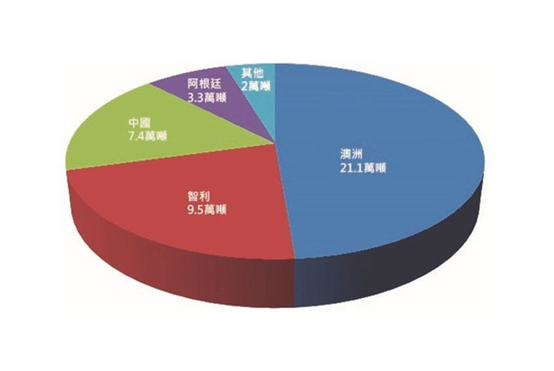

全球锂年产量部分,2017年约为30万吨,2018年约为40万吨,2019年产量稳步扩大至约45万吨,而2020年受到COVID-19的影响,产量与2019年大致相同为43.3万吨。澳洲目前是全球锂最主要生产国约占50%,智利约占20%,加上中国、阿根廷等这4个国家,已经囊括90%以上的生产量。预估中国未来的产量可能会增长一些,这是因为中国境内的一些盐湖可以获得锂,还有一些锂矿石可以开采,另外以前尚未探勘的低质量矿石也正在规划中(图四)。

图四 : 锂材料主要生产国,2020年年产量约43.3万吨。(source:美国地质调查所;CTIMES整理)

在价格方面,自2016年以来,由于中国的采购激增,将价格推高至每吨18,000美元左右。2018年年中时约为12,000美元,虽然2020年底降至约5,000美元。由于中国需求的增加,目前再次上涨至10,000美元。

目前有两种方法可以生产锂材料:可以从矿石开采或利用卤水反应而得。从矿石中生产,估计每吨成本约为6,000美元;2020年的5,000美元价格,已经低于生产成本。采用卤水反应获得锂材的成本比采矿来得低,大约为4,000美元左右。而不论是矿石开采或利用卤水反应,5,000美元的价格对生产业者来说都是非常辛苦的。

LG和SK改变策略,开始生产低成本的LFP

就如前述,韩国业者早已开始展开研发低成本的车用电池,例如,LG Energy Solutions和SK on已经改变传统策略,开始采用磷酸铁锂(LFP)作为材料来开发新一代的车用电池。在过去,这三家韩国电池业者对LFP并不感兴趣,基本上,采用LFP为电池材料的大多都是中国业者,因为不需要使用到钴和镍,所以在成本上比锂离子电池便宜,但缺点是续航里程比锂离子电池短。

再加上LFP的起火风险比锂离子电池低很多,而且最重要的一点是电动车已经开始朝向低价化发展,而对LFP的需求日益增加。在这样的环境下,让韩国业者感受到,单靠技术能力已经无法带来优势,价格竞争激烈下,也必须有所调整。在LFP的专利将于2022年4月27日到期基础下,促使LG Energy Solutions和SK on开始改变策略,开始以较低的成本生产更便宜的车用电池。

调整NCMA的钴镍比例来降低材料成本

LG Energy Solutions计划于2021年10月至12月,在韩国生产并提供GM重型电动卡车的Lamination式NCMA长电池(580mm X 113mm),目前GM重型电动卡车所使用的电池是NCM622(镍6:钴2:锰2)。因为新款Lamination式NCMA长电池的钴材料使用比例降低约15%,因此和NCM622相比,成本降低了不少。

至于GM和LG Chem的合资公司Ultium Cells LLC也将在2022年开始投产。Ultium Cells LLC已与北美电池回收商Li-Cycle签订采购镍、钴、锂和石墨等电池原材料的合约,重复使用材料藉以降低成本。而LG Energy Solutions也和Hyundai Motor合资于印度尼西亚建立年产10GWh的NCMA电池,由于印度尼西亚是全球最大镍储量国家,藉此在当地设厂就近取得镍原料,预计将可降低30%~40%的原材料采购成本。

SK on还计划于2023年在美国乔治亚州的工厂开始生产低成本NCM电池,采用90%镍、5%钴和5%锰的材料比例。预计在2025年将更进一步的开发出含94%镍的NCM电池。此外,SK on也透过从废旧电池中提取高纯度氢氧化锂的专利技术,来减少温室气体排放。

海外设厂因应贸易保护主义

根据市场预测,从2023年开始,EV用电池的短缺将变得更严重,再加上贸易保护主义的冲击,中国、美国和欧洲等纷纷采取对本国电动车与车用电池有利的政策。因此,韩国三家电池业者积极在海外设立生产工厂,降低贸易保护主义的影响,尤其是积极将工厂设在北美,例如LG Energy Solutions有4间工厂、SK on有5间工厂。三星SDI在海外设厂方面也积极的规划中。

在年产能方面,LG Energy Solutions预计2021年底将达到155GWh,并在2025年提升到430GWh。SK on的目标是在2021年提高到40GWh,在2025年达到220GWh,更进一步的在2030年达到世界领先的500GWh。三星SDI在2020年底的电池年产能则已达到30GWh。

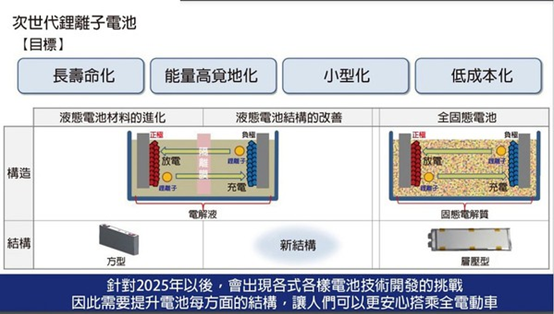

适合HEV的全固态电池始受注目

针对HEV、PHEV和EV不同车款的特性,丰田也分别积极开发最适合的电池。例如,HEV以瞬时功率为重点,除了目前已采用的镍氢电池和锂离子电池外,较早被使用的双极型镍氢电池也正积极改善。而PHEV和EV则是强调续航能力,这2种车款所需要的电池开发目标,在于新车在10年后电池容量保持率还能维持90%。丰田认为,实现长寿命的关键是如何减少电池负极表面产生劣化。这方面可以采取抑制劣化的表面处理、在生产过程中降低材料中所含的水分、均匀冷却的结构、以及降低电池负荷的控制系统等各种方法,来维持容量保持率(图五)。

图五 : 下一代锂离子电池的开发重点 (source:丰田汽车;CTIMES整理)

全固态电池的高功率特性虽然可适用于混合动力汽车(表一),然而使用寿命却不长,因此比较适合应用在HEV而不是EV。寿命低的原因是,全固态电池在使用的过程中,在固体电解质和阳极活性材料之间出现间隙。丰田也正在努力开发能够防止这种状况发生的材料,希望在克服问题以后,能够进一步的应用在EV车上。

与此同时,日立造船于2021年3月宣布开发全球容量最大的1000mAh全固态电池,约为过去产品的7倍之多。这款新电池可以在-40°C至100°C的恶劣环境中运作,满足在特殊环境下工业机械和环境的需求。

表一:全固态电池与锂离子电池的区别(source:Nikken Total Sourcing;智动化整理)

项目 | 锂离子电池 | 全固态电池 |

制程 | 锂离子在电解液中,进行正负极间移动,来完成充放电。 | 不需要使用电解液,锂离子在每个电解质中,进行正负极间移动。 |

正负极隔离膜 | 需要 | 不需要 |

形状 | 为了防止液漏问题的发生,必须存放在坚固的容器中。 | 不存在液漏问题,可以设计成各种形状,来满足小型化和高容量目标。 |

实用化‧量产化 | 已量产及商品化。 | 朝向实用化发展,正积极开发和电极容易密着的电解质,价格也是一个效解决的问题。 |

主要生产圆柱形和方形电池的三星SDI正在开发新款全固态电池,预期目标在2027年可以投入市场,并且还开始大规模生产高镍NCA电池-Gen5,镍含量超过88%,而钴含量低于5%。每kWh的生产成本比传统产品约低20%左右,而且能量密度相当高,只要充电一次就能行驶600公里。据传,BMW的iX电动SUV(多功能跑车)和i4轿车将采用此一电池。而正积极开发中的下一代Gen6电池预计将采用90%以上镍的生产技术。

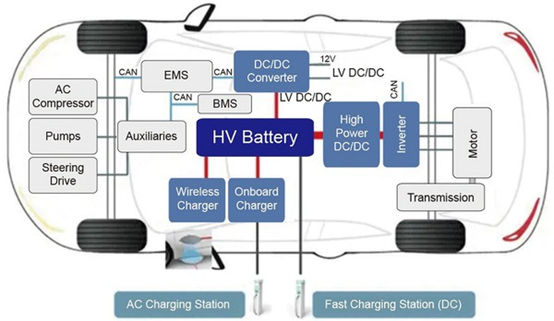

SiC将EV车的电源管理推向新境界

法国市场研究公司Yole Developpement的电源和无线主管 Claire Trodec 表示,如果有效的利用SiC功率半导体,有机会可以将EV电池成本降低750美元。使得「SiC技术推动是下一代功率半导体背后的力量」,已经是产业普遍认定的趋势,而是SiC功率半导体又是引领汽车EV化的驱动力,因此,全球各化合物半导体业者无不全力投入此一技术领域的开发(图六)。

图六 : 碳化硅技术将在全电动汽车扮演重要的角色。(source:ROHM Semiconductor;CTIMES整理)

过去,Cree在LED领域已展现出化合物半导体的制程能力,因此在出售LED业务之后,便将全部精力押注于SiC功率半导体,并且更名为Wolfspeed。其CEO Gregg Lowe便表示:碳化硅技术将推动下一代功率半导体的发展。事实上,多年来Wolfspeed一直在扩大其SiC产能。目前仍存在着全球半导体短缺的预期心理,因此ST Micro预计IC供应链还无法快速恢复,同时看好未来电动汽车对SiC组件的需求强劲,以ST Micro与TESLA的供应关系为例,TESLA的Model 3在2018年率先使用ST Micro的SiC-MOSFET,作为Traction Motor中电源模块的重要零件。促使ST Micro延长与Wolfspeed合作,总金额达到8亿美元的150mm裸晶(Bare Chip)和SiC磊晶供应合约。

不只ST Micro对于未来化合物半导体供需平衡的可能性有着悲观的看法。Infineon在2017年收购Cree的Wolfspeed业务失败后,除了与Cree签订了一份多年期SiC晶圆的供应合约外,因为担心未来化合物半导体的供需持续严峻,Infineon预测,未来五年SiC功率半导体市场每年将以40%的速度增长。事实上,SiC功率半导体已广泛应用于400-800V及以上系统,所以促使了与日本晶圆制造商昭和电工签订SiC材料和磊晶技术的合约。

2021年由于半导体短缺对汽车制造商的供应链造成严重影响,但是TESLA早在数年前就与ST Micro签订供应合约,出货也相当稳定,因此迄今还看不出来TESLA受到太大的冲击。

换言之,在未来,电动汽车的电源设计已经离不开SiC组件,除了Traction Motor之外,SiC组件还被广泛应用于车载充电器(OBC)和DC-DC转换器等。例如ST Micro不但长期提供TESLA所需的SiC组件,更与雷诺、日产、三菱汽车进行策略联盟,以及提供比亚迪在OBC方面所需的SiC功率组件。

评论