Gartner预测疫情对半导体影响——需求端是关键,5G基站建设将反弹

今年1月始料未及的新冠疫情,对我国今年的半导体业有何影响?近日,电子产品世界等媒体线上采访了Gartner研究副总裁盛陵海先生。

本文引用地址:http://www.amcfsurvey.com/article/202003/410920.htm

Gartner研究副总裁 盛陵海

这次疫情因此对于具体企业的影响,主要还是看产品。①从去年开始,因为国产替代的原因,很多本土企业有很好的发展机会,营收增长比较快。②在疫情中,对PC、服务器、内存等的需求会增加,对于本土新上的内存厂商是利好的。③对模拟器件厂商、汽车电子的厂商,今年也是一个契机。④而对于业务面向全球的外销型的芯片厂商,可能会有一定的挑战。

实际上,这次疫情对全球半导体整个供应链的影响并没有那么大。因为半导体业是一个高科技产业,不是劳动密集型。因此,影响更多来自需求端,是种传递的影响。

至于本土企业是否会裁员及合并,背后的原因并不一定是疫情,而是因为本身的市场策略和经营策略的关系。目前来看,对全球半导体的影响,疫情比不上中美贸易摩擦造成的影响。

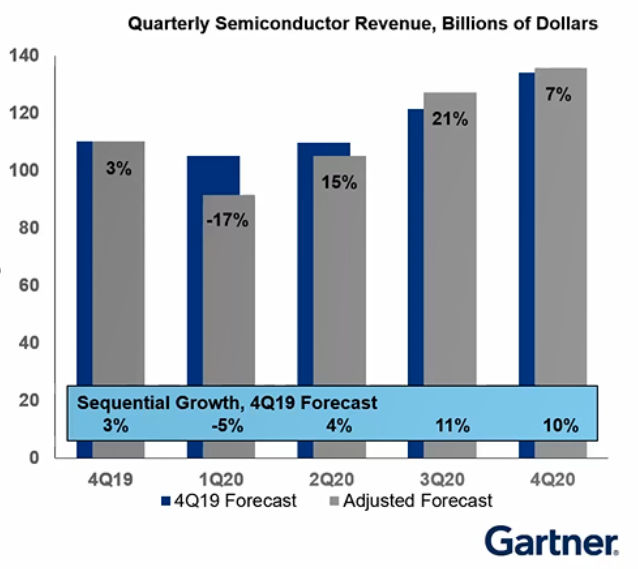

1 全球半导体业的增幅预期下调

Gartner之前预测2020年半导体市场约下降2.3个百分点,从12%的增长下降到百分之九点几,目前看来下降的幅度会更大,因为之前预测是比原计划降低100亿美元的水平,但是现在看来下降幅度更大一些。

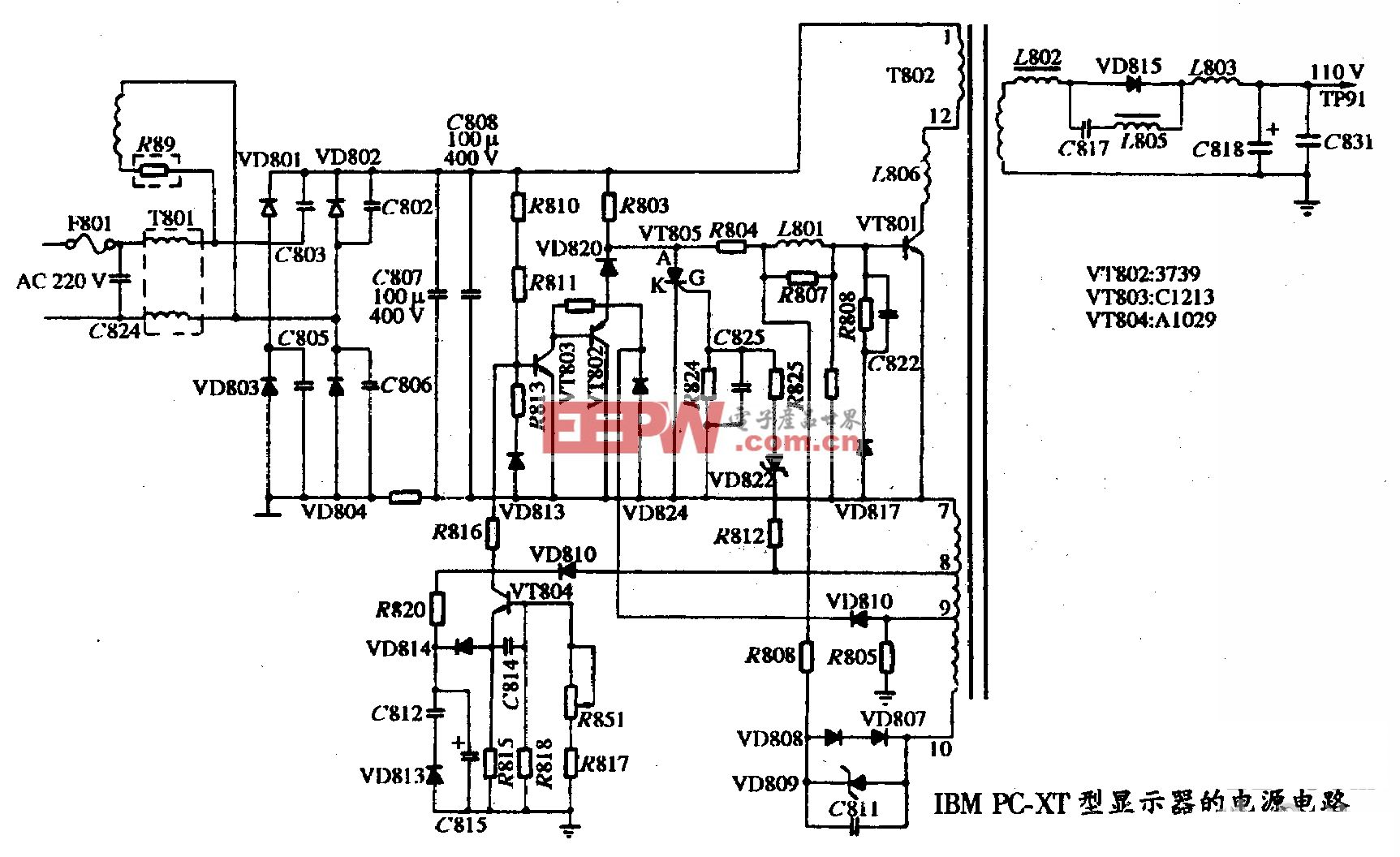

图:Gartner对全球半导体市场在疫情下的预测

2 疫情对半导体业的直接影响不大

主要有三个理由。

1)从晶圆制造厂角度看,大多数半导体晶圆厂的运营是365天不能停工,即使在疫情爆发中也是如此。例如,疫情期间,武汉的晶圆厂仍然保持了正常的运营。

值得一提的是,这是最低限度的运营。因为有不少员工在春节前已回老家或去外地,现在很难返回。剩下的员工即从封城开始一直到现在没有停止工作,也是疲劳作战。

虽然工厂仍然在运营,但如果疫情继续蔓延,国内的晶圆厂也会面临一定的技术资源的问题,例如原材料的运输,还有技术支援(设备运行需要一定的维护和备件等),可能都会带来一定问题。

2)从产品类别看,受疫情影响下需求量较大的是存储器,不过中国占全球DRAM(内存)约10%的产量,主要在无锡;NAND Flash约占16%,主要是由西安三星和大连英特尔的工厂来提供。由于这些工厂主要在湖北武汉之外,因此并未受到很大影响。

3)受影响较大的是封装和测试行业。封测业需要更多的普通工人,返工和复工的比例相对会比晶圆厂更低。但随着湖北之外的地方情况逐渐好转、整个复工的比例在增加,这些封测厂的产能恢复问题不会很大。高端封装的产能主要在中国台湾及东南亚地区。

3 对半导体需求端的预测

对半导体产业的影响主要来自于需求端。需求量有增加的往往是和疫情相关的芯片,而非关键性的器件或产品,在疫情过后会反弹,因为现在卖的主要还是库存。

1)大家电、手机、PC

预计今年一季度,大家电、手机、PC等家电或电子产品会受到一定的影响。相对而言,PC可能会好一些,因为现在居家办公或网上教学的需求会刺激一部分PC在网上销售。但智能手机由于紧缺性、稀缺性较低,购买需求不大,所以会受较大影响。大家电中,由于学生上网课的需求,小尺寸的电视机需求有一定的恢复,但是其他的大家电,诸如冰箱、洗衣机、空调等可能会受到很大影响。

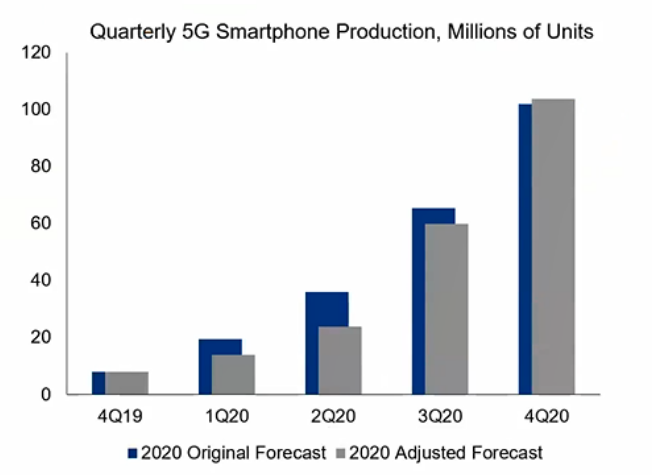

●5G智能手机的预测

今年的5G手机预计比原来的预期下降9.4%,换算成数量的话,是下调了2100万台5G手机的预测。一季度可能影响不大,因为一季度5G手机刚刚开始。但是从全球来看,5G手机的供应量会不足,因为5G是新产品,生产链、供应链如果跟不上,5G产品的供应情况会较糟,所以二季度相比之前的预测会有一个较大的下降。到第四季度会有一定的反弹,而这个反弹主要是来自于中国对5G手机的新政策。

而这次疫情造成4G手机更难售卖。手机厂家原计划在今年2月、春节期间清掉4G手机库存,但在疫情的干扰下,变得难以清理,那么这些手机厂商就要想办法把这些4G库存卖到国外,以尽快投入到5G的生产中。所以疫情会加速国内厂商手机从4G到5G的转化。

●5G基站会加大反弹

在疫情阶段,5G基站的建设会受到影响,但从未来一、两年的时间段来看,5G基站的基础设施厂商将会获益。经济受损后的恢复要靠基建拉动。5G正好是一个好机会,因此国家对5G的投资只会加大,不会减少。此外,疫情造成的停工和项目延期等情况会在疫情结束之后得到反弹,甚至超过之前的投资。虽然现在国家还没有出台政策,但是一些行业已在讨论补贴或刺激性的政策。

2)汽车电子的热门芯片

2020年2月汽车销售基本上回归到零点,因为大多数的汽车销售是通过线下的4S店进行。整个产业、商业活动的停滞对零售业的冲击很大。

汽车电子的热点之一是自动驾驶。不过,自动驾驶的火热已慢慢回归正常。对于前两年热捧的智能驾驶L4和L5,理性的厂商认为L4太远,倾向于做L2到L3之间。L3稍高了一点,手可以离开驾驶盘了,因此厂商就做比L3低一些的方案——手还是要放在方向盘上,但其他功能和L3差不多。然而,厂商面临的问题是研究时间,自动驾驶可能需要2年的时间,才能普及起来。

因此,在2020年,汽车电子不会因为自动驾驶的原因而爆发。摄像头传感器(camera sensor)的数量会有较大增长。预计在未来自动驾驶的情况下,一辆车上至少要有6~8个摄像头。即使没有到智能驾驶,现在对于后视镜、行车记录仪来说,都需要camera sensor。然而,提供雷达的激光雷达成本还是比较高,目前来看没到普及的程度。

此外,新能源车应会不断增长,但增幅可能没有2019年增长得那么大。功率器件、电池的控制芯片等较受欢迎。

3)AI芯片的影响

这两年热门的AI芯片目前也受到了疫情影响。例如,迄今AI芯片出货最大量的还是NVIDIA的芯片,而NVIDIA已经报告了,预期今年一季度营收会下调1亿美元,主要由于组装产业的复工率不理想所致。其他的AI芯片,到目前为止实际上并不入主流。当然,从长远来看,AI芯片的需求会因为疫情而增加。主要是因为语音识别、人脸识别、探测等AI芯片都会有需求。例如电梯用语音来识别、控制,或用机器人进行配送。这次疫情中,还有公司专门做医院的配送机器人,帮助医生和护士,能够提供比较便捷的配送服务。所以各行各业都会有一些AI的应用机会,就看客户如何挖掘机会。

4 需求端的复工对半导体业的影响

由上可见,在电子产业整个供应链中,需求端呈下降趋势;那么在生产端,对半导体产业需求最大的直接客户,即电子制造产业的复工率,Gartner预计在2020年2月底回升到50%的水平,3月底恢复到80%的水平。但是这种缺口也会造成对半导体需求的降低。

具体而言,虽然各工厂在积极复工,但各地的复工情况差别较大。内陆等地复工情况较为保守,沿海地区复工率则高很多。实际上,复工率的高低与当地政府的支持以及工厂人员的构成有很大关系。

不过,需求端会有一定的延后。复工之后,一些产品可能会涨价,例如memory;或者是预期产能可能会比较紧张的,像用于5G的7 nm、5 nm先进工艺的SoC,即使需求有下降,但是生产企业仍然会比较积极的去备货,因为担心完全复工后,当需求上来之后,这些产能可能无法满足全球市场的需求。

5 半导体芯片的3种走势

目前来看,Gartner认为今年一、二季度半导体业受影响会比较大;三、四季度疫情在全球范围应会得到缓解,市场可以期待下半年的反弹。

2020年2月中旬,Gartner做过3种情景分析。

1)预期3月大多数公司会恢复正常的运营,虽然不一定是100%复工。4月湖北也会得到改善。基于这种预测,2020年一季度的二、三月销售会受较大影响,预期下半年中国市场会有反弹,因为为了恢复经济和刺激生产消费,政府会出台一定的政策。

2)中国没有控制住或者说中国的疫情仍然会延长,可能要到4月甚至整个二季度,国际旅行的禁令会导致运输、人员支持等的紧缺。

3)新冠疫情在全球蔓延开来,全球受到影响。

截止到3月9日,疫情正介于第二种和第三种情况中,因为疫情在意大利、韩国、伊朗等国较为严重,在欧洲、美国都存在扩散迹象。若照此状况发展下去,市场将会出现更糟情况。例如整个半导体市场之前预测可能下降100亿美元,这个数字可能会成倍地增加。而就智能手机而言,Gartner之前预测的是全球市场下降百分之二点几,现在看起来最坏的情况有可能会比之前的预测下降9%以上,也就是全球智能手机的消费或整个供应在2020年比2019年会继续下降5%。

中国政府会出台一些政策以保证今年下半年的恢复预期、刺激消费。但全球情况可能会更糟,因为其他政府不一定有像中国这样刺激经济的手段或决心。

具体到韩国疫情对IC产业的短期影响,现在尽管韩国爆发了疫情,但韩国的一些半导体厂商仍在正常上班。他们的工厂一般是军事化管理,很多生产线的员工住在封闭式的宿舍里面。封闭式的宿舍的好处是可以变相地隔离,不会跟外面接触;不好的地方是万一里面有被感染的人,可能传染起来较快。目前看来,一些大的半导体厂应该不会停产,他们会将生产放在第一位。

如果日韩真的全面爆发疫情,日韩可能就会被封锁,颁布旅行禁令。这样,其对外经济交流会发生更多的问题,例如运输、出货、销售等都会存在一定风险。

6 半导体厂商需要注意的几点因素

1)注意当前全球各国政府政策。韩国、意大利、日本、欧美等国均有疫情,确诊数量取决于确诊流程,各国政府如何应对,特别是美国政府的政策需要持续观望。

2)产能外移和分散化。2019年中美贸易摩擦造成中国台湾的产能向中国大陆外移,降低了受疫情的影响。但反过来,整个电子产业链不是仅仅高端、关键的元器件能供应得上就行,而是所有的产业链(小到电阻电容)缺一不可。所以Gartner预计疫情过后,不仅海外公司会把整个电子产业链外移或分散化,中国公司也会加速整个供应链的全球化布局。

3)厂商需注意中国不同地区的复工情况,尤其供应商的复工情况以及供应链的恢复速度。

4)警惕涨价。据悉,因为memory是通用品,所以大家在抢货备货。一些关键部件,例如MLCC电容也有涨价趋势。

评论